반응형

2024년 9월 29일

오늘의 뉴스로

배우는 세상

09/30 주간 이슈 점검: 중국, 고용보고서

*총론

- 미 증시가 3주 연속 상승한 가운데 중국 증시가 지난 주 15% 내외 급등.

- 특히 연준의 50bp 인하를 통한 고용시장에 대한 선제적인 대응,

- 중국 정부의 공격적인 부양정책 등으로 글로벌 경기에 대한 우려가 일부 완화된 점이 전반적인 투자 심리에 긍정적인 영향을 줬던 것으로 판단.

- 이런 가운데 있을 중국의 연휴 기간 소비 행태의 변화, 미국의 고용보고서의 중요도가 더욱 높아졌다고 발표 수 있으며 결과에 따라 시장 변동성 확대는 지속될 것으로 예상.

- 중국의 경우 미국과 달리 여전히 초과 저축이 소비되지 않은 만큼 이번 부양책이 심리적인 안정(부동산 등)에 긍정적인 영향을 줬을 경우 연휴기간 소비가 크게 증가할 가능성이 있음.

- 이에 시장에서는 신흥국 시장에 대한 투자심리가 개선될 여지가 높다고 보고 있어 주목.

*중국

- 최근 중국 정부가 결국은 부동산 문제를 야기 시켰던 재정감축을 뒤로하고 재정정책 확대 등 많은 경기 부양책을 발표.

- 이에 시장은 중국과 홍콩 증시가 일주일간 15% 내외의 큰 폭으로 상승하는 등 긍정적으로 작용.

- 관련 소식은 미국과 유럽 관련 기업들의 강세를 견인.

- 그렇기 때문에 부양책 발표 이전의 결과인 중국의 제조업, 서비스업지표의 중요도는 크지 않음.

- 이보다는 이번주 연휴기간 소비행태의 변화가 있는지 여부에 주목할 필요가 있음.

- 중국 경제의 문제는 재정 긴축으로 인한 부동산 가격 급락이 결국 소비 둔화를 야기시키며 경제에 불안으로 작용했기 때문.

- 특히 이번 중국 정부의 부양책에 소비 증가 기대를 높이는 조치들이 포함되어 있다는 점에서 긍정적.

- 관련해서 이번주 발표되는 지표들보다는 연휴기간 소비 행태의 변화가 감지되는지 여부가 더 중요

*미국 고용보고서

- 시장 참여자들이 놀랐던 9월 FOMC에서 연준의 50bp 인하의 가장 큰 근거는 물가가 완화되고 있는 가운데 고용시장의 둔화에 의한 결과.

- 특히 과거 고용시장은 둔화가 시작하면 시간이 지나며 그 속도가 빠르게 전개된다는 점에서 연준은 선제적으로 대응을 했다고 볼 수 있음.

- 현재 시장은 11월 FOMC에서도 50bp 인하 가능성을 열어두고 있는데, CME FEDWatch에서 현재 50% 이상을 기록 중.

- 그렇기 때문에 11월 회의 이전 두번의 고용보고서 결과가 중요한 데 그 중 하나가 4일(금) 발표.

- 현재 시장은 호텔 파업에도 불구하고(약 1만명) 교육자수가 이를 상쇄하며 비농업고용자수가 지난 달 발표된 14.2만 건을 소폭 상회한 14.4만 건, 실업률은 4.2%를 기록할 것으로 전망.

- 그러나 일부에서는 선행적인 지표 결과를 토대로 15만 건 이상을 기대하는 등 견고한 고용보고서 결과를 전망.

- 이에 대해 시장은 예상을 상회한 결과는 25bp 인하(달러 강세,

- 금리 상승)를 시사하고 10만건 이하로 내려올 경우 50bp 인하(달러 소폭 약세, 금리 소폭 하락)을 시사할 것으로 전망.

- 한편, 월요일 NABE에서 파월 연준의장은 경제 전망을 주제로 연설이 준비되어 있음.

- 이날 보우만도 다른 곳에서 경제전망 및 통화정책을 주제로 연설이 있음.

- 그 외에도 이번주 많은 연준 위원들의 발언이 준비되어 있는데 대체로 경제의 견고함을 언급할 것으로 예상.물론, 현실화 하고 있는 고용시장의 둔화에 대한 부분도 언급해 금리인하의 지속적인 유지를 언급할 것으로 기대.

- *참고: 미 연준 FOMC 투표권

- *당연직 투표권: 파월, 쿡, 쿠굴러, 바, 제퍼슨, 월러, 보우먼, 윌리엄스

- *2024년 투표권: 데일리, 보스틱, 해맥, 바킨

- *2025년 투표권: 굴스비, 콜린스, 무살렘, 슈미트

*주요 경제지표 및 이슈

- 09/30(월)

한국: 소매판매, 산업생산

중국: 제조업, 서비스업PMI, 차이신 제조업, 서비스업지수

영국: GDP 성장률

독일: 소비자물가지수

행사: NABE 2024(09/29~10/01)

발언: 파월 연준의장(경제전망), 보우만 이사(경제전망, 통화정책), 라가르드 ECB 총재 - 10/01(화)

한국: 수출입동향

유로존: 소비자물가지수

미국: ISM 제조업지수, JOLTs

보고서: 미국 3분기 자동차 판매량

발언: 보스틱, 쿡, 바킨, 콜린스 총재

정치: 미국 부통령 후보 토론

휴장: 한국, 중국, 홍콩 - 10/02(수)

한국: 소비자물가지수

미국: ADP 민간고용보고서

발언: 무살렘, 해맥(신임 클리블랜드 연은 총재), 보우먼, 바킨 총재

휴장: 중국, 인도 - 10/03(목)

미국: ISM 서비스업지수

발언: 카시카리, 보스틱 총재

보고서: ECB 통화정책 의사록

휴장: 한국, 중국 - 10/04(금)

미국: 고용보고서

발언:윌리엄스 총재

휴장: 중국

기억해둘 간밤 뉴스

- 중국정부. 국내기업들에게 엔비디아 칩 사용 자제 촉구했습니다.

- 제이피모건은 $LLY&$NVO의 3Q 실적 미스를 예상합니다.

- $LLY는 테크니컬적으로 50일선을 깨고 하락중이며 $NVO는 200일선이 무너졌습니다. 추세적인 하락을 대비 할 필요가 있습니다.

- PCE(개인소비지출)은 컨센을 하회했고. 시장은 다음 50Bp 예측 가능성을 높이고 있습니다.

- 미시간대 소비심리지수는 컨센을 상회하면서 긍적적. 다만 이번주 CB 소비지수와 반대로 튀는 등 혼돈? 혼조의 지표는 시장에 혼란을 줄 수도 있어 보입니다.

- 애플이 25년 하반기 M5기반 비전프로 출시한다고 궈밍치(mingqi-kuo)가 전망했습니다. 한국 디스플레이에겐 메타와 더블어서 좋은 센티가 될 수 있겠네요.

[뉴욕증시 주간전망]

- 뉴욕증시, 고용지표에 흔들릴까

- 4일 9월 비농업부문 신규고용·실업률 발표

- 뉴욕증시 강세장에 영향 줄 지 주목

- 제롬 파월 Fed 의장, 9월 30일 연설 예정

- 이번 주(9월 30일~10월 4일) 뉴욕 월가의 큰 이슈는 고용지표다.

- 4일(현지시간) 9월 비농업부문 신규고용·실업률이 발표된다.

- 미국 중앙은행(Fed)이 9월 연방공개시장위원회(FOMC)에서 노동시장 둔화를 의식해 기준금리를 0.5%포인트 인하한 영향이다.

- 노동시장이 식어가는 것이 다시 확인되면 뉴욕증시의 최근 강세장도 주춤할 수 있다.

월가에선 9월 비농업 부문 신규 고용이 14만4000명 증가하고, 실업률은 4.2%를 유지했을 것으로 전망한다.

- 이번 주에는 다른 고용지표들도 같이 발표된다.

- 10월 1일엔 미국 노동부의 구인·이직 보고서(JOLTs), 2일엔 민간 부문 고용 시장 여건을 보여주는 ADP 고용보고서가 나온다. 3일엔 주간 신규 실업보험 청구자 수 등이 예정됐다.

- 제조업과 서비스업 업황을 가늠해 볼 수 있는 구매관리자지수(PMI) 지표도 예정돼 있다.

- 10월 1일엔 9월 공급관리협회(ISM) 제조업 PMI가 나온다. ISM의 서비스업 PMI는 3일 발표된다.

- 연준 위원들의 발언도 대거 예정됐다.

- 우선 제롬 파월 Fed 의장은 9월 30일 전미실물경제협회(NABE) 행사에서 연설한다.

- 이외에 미셸 보먼 연준 이사, 라파엘 보스틱 애틀랜타 연방준비은행(연은) 총재, 리사 쿡 연준 이사, 수잔 콜린스 보스턴 연은 총재, 토마스 바킨 리치먼드 연은 총재, 베스 해먹 클리블랜드 연은 총재, 닐 카시카리 미니애폴리스 연은 총재, 존 윌리엄스 뉴욕 연은 총재 등의 발언이 예정됐다.

- 한편 뉴욕증시는 이번 주 10월의 거래로 본격 진입한다.

- 9월은 통상 뉴욕증시 수익률이 높지 않은 달이지만, 올해는 이 공식을 피해갈 것으로 보인다

블랙락 비트코인 보고서,BlackRock bitcoin

블랙락 현 시점에서의 의미가 막대하여 전문 번역해서 올려봅니다. Bitcoin: A Unique Diversifier Why bitcoin's appeal to investors lies in its detachment from traditional risk and return drivers -BlackRock 서문 비트코인은 15

moneymaker1000.com

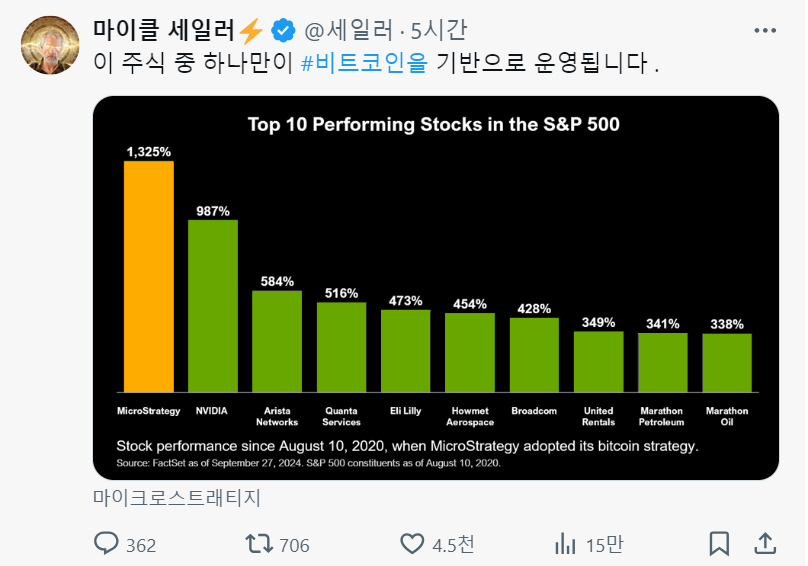

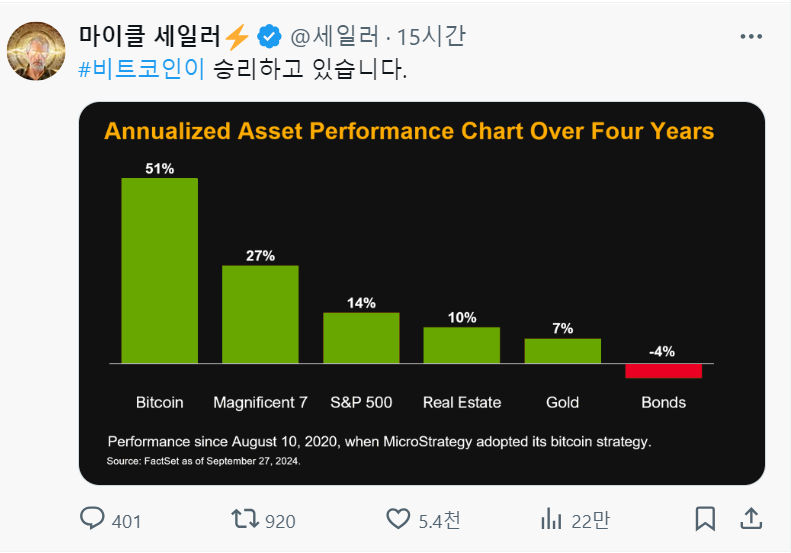

마이크로스트래지티(MSTR)가 워런 버핏을 이겼다.

세일러가 버핏을 이겼다…마이크로스트래티지, 비트코인 구매후 1천% 상승–투자 수익 54억달러 마이크로스트래티지는 첫 비트코인 구매 이후 주가가 1000% 올랐습니다. 워런 버

moneymaker1000.com

반응형

'뉴스로 배우는 세상' 카테고리의 다른 글

| 9/30 개장전 꼭 알아야할 5가지_Bloomberg (4) | 2024.09.30 |

|---|---|

| 뉴스로 배우는 세상 20240930 (12) | 2024.09.30 |

| 뉴스로 배우는 세상 20240828 (8) | 2024.09.28 |

| 뉴스로 배우는 세상 20240927 (18) | 2024.09.27 |

| 뉴스로 배우는 세상 20240926 (12) | 2024.09.26 |

댓글