반응형

오늘의뉴스로

배우는세상

2026년1월24일

2026년 1월 24일 미장 마감

⬆️ S&P 500 - 6915.61 +0.03%

⬇️ DOW 30 - 49098.71 -0.58%

⬆️ NASDAQ - 23501.24 +0.28%

⬇️ Russell 2000 - 2669.39 -1.82%

2026-01-24

- [오늘의 날씨] 최저기온 -17도까지...강추위 이어져

- [뉴욕증시마감] 나스닥, 기술주 반등에 소폭 상승… 인텔 17% 폭락·다우 0.6%↓

- 숨 고르며 혼조 마감…인텔은 17% 이상 폭락 [뉴욕증시 브리핑]

- 마이크로소프트 $MSFT, 엔비디아 $NVDA, 아마존 $AMZN, 메타 $META 가 상승 주도하며 3대 지수 + 러셀 2000 혼조. S&P 500, 나스닥 상승, 다우, 러셀 2000 하락

- 인텔 $INTC 실적 발표후 폭락으로 하락 출발한 시장은 견고한 미시건대 소비자 설문조사 결과와 중국의 엔비디아 칩 수입 허가 임박 소식에 힘입어 나스닥과 S&P 500 상승 전환. 반면 인텔이 폭락한 다우지수와 최근 강세를 보였던 러셀 2000은 하락. 전체적으로 하락 종목수가 상승 종목수 대비 두 배 가량 많았으나 빅테크의 선전으로 지수는 혼조

- 미 국채 10년물 금리, 달러 지수 하락

- 금, 은 , 국제 유가, 비트코인 상승

- 구리 1만3000달러 ‘사상 최고’… 트럼프가 깨운 금속 랠리

- 은값, 사상 최초 온스당 100달러 돌파

- 차기 연준 의장 후보 폴리마켓 기준 릭 리더 49%, 케빈 워시 33%로 두 후보 역전

- 블랙록 최고투자책임자(CIO) 릭 리더, 차기 연준 의장 후보 1순위 등극

- 중국 정부가 알리바바 $BABA를 포함한 주요 빅테크 기업들에게 엔비디아 $NVDA H200 인공지능 GPU 주문을 준비하라고 통보했다고 불룸버그 보도

- 루미스 상원의원 “트럼프가 기회… 코인 합법화법 서둘러야”

- [뉴욕코인시황/마감] 9만달러 깨진 비트코인… 16억달러 ‘탈출 러시’

반응형

Market Summary - 2026년 1월 24일

1. 미국 정치 및 국제 외교

- 트럼프 대통령, 캐나다가 그린란드 방어망 ‘골든 돔’ 건설을 반대하고 중국과 협력했다고 비판.

- 트럼프 행정부, 쿠바 원유 수입 차단을 위한 해상 봉쇄 방안 검토 — Politico.

- 젤렌스키, UAE 아부다비에서 우크라이나·미국·러시아 3자 회담이 시작됐으며 종전 조건 논의 중이라고 발언.

- 미국과 EU, 전후 우크라이나 재건을 위한 $800B 규모 10년 공공·민간 공동 펀드 검토 — Politico.

- 미국, 이란 지원 민병대 문제로 이라크에 달러 공급 제한 가능성 경고 — FT.

- 터키 외무장관, 시리아 휴전 연장 필요성 언급.

- 이스라엘, 가자지구 라파 검문소에 군사 체크포인트 설치 계획.

- 영국 총리 스타머, 아프가니스탄 관련 트럼프 발언에 대해 강하게 비판.

2. 연준 및 미국 경제

- BoFA, 1월 FOMC 회의에서 금리 동결과 정책적 서프라이즈 부재 전망.

- 시장, 연준 기준금리 3.5~3.75% 유지 예상, 점도표 업데이트는 없을 가능성.

- 미시간대 1월 소비자심리지수 확정치 56.4로 예상치 상회, 1년 기대 인플레이션 4.0%로 하락.

- 뉴욕 연준 역레포 이용 규모 $0.927B로 감소.

- 릭 리더의 연준 의장 지명 확률이 폴리마켓·칼시에서 급등.

- 미국 S&P 글로벌 제조업 PMI 51.9, 서비스 PMI 52.5로 모두 확장 국면 유지.

- 미국 화물 운송 지표, 2020년 이후 최저 수준으로 급락 — Cass Freight Index.

3. 미국 주식

- S&P 500 약보합, 나스닥은 소폭 상승하며 혼조 마감.

- 인텔, 실적 불확실성과 가이던스 우려로 장중 최대 -17% 급락.

- UBS, 인텔 14A 공정 기반으로 엔비디아·애플·아마존 등과 계약 가능성 언급.

- 아마존, 최대 16,000명 감원 계획 보도.

- 엔비디아, 중국의 H200 칩 주문 준비 허용 소식에 주가 상승.

- 테슬라, 미국·캐나다 신규 차량에서 Enhanced Autopilot 및 Autosteer 기본 제공 중단.

5. 암호화폐

- 최근 60분간 암호화폐 숏 포지션 $150M 청산 발생.

- ARK, CoinDesk 20 Crypto ETF 및 ex-Bitcoin ETF S-1 제출.

- 그레이스케일, BNB ETF S-1 제출.

- SEC와 CFTC, 미국을 ‘글로벌 크립토 허브’로 만들기 위한 공동 행사 개최 예정.

- 바이낸스, 주식 거래 서비스 재도입 검토 — The Information.

6. 국제 정치 및 무역

- 달러, 엔화 대비 3주 저점으로 하락하며 주간 기준 6월 이후 최대 낙폭.

- 엔화 급등, 일본 당국의 환율 개입 신호 가능성 부각.

- 영국 중앙은행, 인플레이션 예측이 수년간 과소 추정됐다고 공식 인정.

- 독일 메르츠, EU-인도 무역협정 대부분 협상 완료됐다고 발언.

- 이탈리아 총리 멜로니, 미국과의 협력 의지 재확인.

7. 기타 뉴스

- 미국 투자등급 회사채 스프레드, 통계 집계 이래 최저 수준 도달 — FT.

- IMF, AI가 선진국 일자리의 약 60%에 영향 미칠 것이라고 경고.

- 오픈AI CEO 샘 알트먼, 2월 중순 인도 방문 예정 — TechCrunch.

- 미국 일부 주, WHO 가입 추진 — The Hill.

2026.01.24 미국증시 요약

- S&P500 +0.03%

나스닥 +0.28%

다우 -0.58% - 전일 미국 증시는 인텔의 부진한 가이던스가 반도체를 압박한 반면 빅테크 저가매수 유입으로 혼조 마감했습니다.

- 장 초반에는 미군 함대의 이란 향해 이동 소식이 위험회피를 자극해 3대 지수가 동반 하락했으나,

- 이후 저가매수로 기술주가 회복하며 나스닥은 상승, 전통산업 비중이 큰 다우는 약세를 이어갔습니다.

- 반도체는 인텔의 1분기 매출 가이던스(117~127억달러)가 컨센서스(125.1억달러)에 못 미치자 급락했고,

- 주가는 하루 만에 -17%를 기록했습니다.

- 미국 정부 10% 지분 취득 이후 4개월간 급등했던 이력도 차익실현을 부추기며 필라델피아 반도체지수는 -1.21%, 브로드컴·ASML·퀄컴·Arm이 1~2% 하락했습니다.

- 반면 최근 단기매매가 늘고 ‘타코 트레이드’ 차익실현이 진행되는 가운데 상대적으로 덜 오른 빅테크에 매수가 집중되며 빅테크 강세가 나타났습니다.

- 마이크로소프트 +3.28%, 아마존 +2.06%, 메타 +1.72%, 엔비디아 +1.53%. 마이크로소프트는 오픈AI의 AI 지배력 리스크 속에도 월간 기준 4개월 연속 약세 흐름입니다.

- 지표는 혼재했습니다.

- 미시간대 소비자심리지수 확정치 56.4로 예비·예상(각 54.0) 상회했으나,

- S&P글로벌 서비스 PMI 52.5와 제조업 PMI 51.9는 예상(53.0, 52.1) 하회했습니다.

- CME 페드워치 기준 1월 동결 확률은 97.2%, VIX는 16.09로 상승했습니다.

- 백악관의 도널드 트럼프 대통령은 “미군 대형 함대가 이란 방향으로 가고 있다…

- 매우 면밀히 주시하고 있다”고 경고했습니다.

2026년 1월 23일 미장 주요 뉴스

- 영국 1월 PMI가 53.9로 상승하며 2024년 4월 이후 최고치를 기록했고,

- 서비스업 활동이 21개월래 최고 수준으로 확대되며 민간 부문 성장세가 가속화됐다고 S&P Global이 발표,

- 제조업 생산도 4개월 연속 증가하며 분기 GDP 성장률 약 0.4%에 해당하는 수준으로 평가.

- 신규 주문 증가율은 2024년 10월 이후 최고 수준을 기록했고, 수출 주문은 유럽·미국·중국 수요 회복으로 18개월래 최대폭 증가.

- 다만 고용은 감소세를 지속했고, 국민보험료 인상과 최저임금 인상 정책 영향으로 투입 비용과 판매 가격이 8개월래 가장 빠른 속도로 상승하며 인플레이션 압력이 재확인.

- 발표 이후 파운드는 달러 대비 0.2% 상승해 1.3532를 기록했고, 시장은 영란은행의 2026년 금리 인하 기대를 연 1회로 축소 조정.

- 유로존 1월 PMI는 종합지수 51.5로 전월과 동일하며 완만한 확장 국면 유지, 서비스 PMI 둔화를 제조업 지표 개선이 상쇄.

- HCOB는 서비스 가격 인플레이션이 재차 상승해 ECB의 금리 동결 기조를 정당화한다고 평가했고, 일부 매파 위원들의 추가 긴축 주장 가능성도 언급.

- 독일 서비스업은 확장세를 유지한 반면 프랑스는 정치적 불확실성 속에 위축 국면 진입, 제조업은 양국 모두 부진 지속.

- 고용은 서비스·제조업 전반에서 약화되며 향후 실업률 상승 가능성 부각.

- 미국 금리 시장에서는 견조한 경제 지표 영향으로 2026년 FOMC 금리 인하 기대가 추가로 후퇴하며 연간 인하 폭이 44bp로 축소, 첫 인하는 6월, 두 번째 인하는 12월로 이동.

- 1월 인하 가능성은 사실상 소멸했고, 3월·4월 인하 확률도 큰 폭으로 하락.

- 중국 당국이 알리바바·텐센트·바이트댄스에 엔비디아 H200 칩 주문 준비를 조건부 승인했다는 보도로 엔비디아 프리마켓 주가가 상승, 승인 조건으로 일부 중국산 칩 병행 구매 요구가 포함된 것으로 전해짐.

- 미국 증시 내부 지표에서는 NYSE와 나스닥의 52주 신고가-신저가 차이가 각각 288, 490으로 확대되며 2024년 11월 이후 최고 수준 기록.

- 기업 뉴스로는 씨티그룹이 3월 추가 인력 감축 계획을 보도했고, 뉴스코프가 10억 달러 규모 자사주 매입 프로그램을 갱신.

- 펫코는 2031년 만기 6억 달러 규모 선순위 담보채를 8.25% 금리로 발행.

- 포르투갈에서 환경 당국의 부정적 의견에도 세라도 골드 주가가 상승했고, SLB는 4분기 실적 호조와 함께 2026년 40억 달러 이상 주주환원 계획과 배당 인상 발표.

- 인텔은 복수 증권사로부터 목표주가 상향 조정.

1월 24일 시황. 빅테크 개인기로 올린 나스닥

- 실적, 지표, 지정학 문제 엇갈리며 혼조 마감

- MS, 엔비디아, 아마존 오르며 나스닥 상승

- 반면 최근 최고치 경신하던 러셀 2000 -1.8% 하락

- S&P500 작년 6월 이 후 처음 2주 연속 하락

- 큰 이슈 없는 가운데 종목들 변동성 컸음

- 다음주 메가캡 실적 시작되며 확인하려는 심리

- 또 FOMC도 앞두고 있어 먼저 움직이지는 않는 것

- 미-유럽 갈등은 한 고비 넘겼으나 긴장감도

- 덴마크 총리. 프레임 워크 구체적 내용 몰라

- 주권과 영토 보전이 존중되는 합의가 되야

- 트럼프. 미 군함이 이란으로 가고 있다고 발언

- 이란에 대한 군사 작전이 임박한 것 아니냐는 해석

- 국제 유가 오르는 등 일부 경계감 반영

- 종목별 주가 등락차가 유난히 컸던 하루

- 인텔은 예상 하회한 가이던스 제시에 -17% 급락

- 1분기 122억달러 제시해 예상 126억달러 하회

- 월가는 4개월 2배 오른 주가 실적이 따라가지 못해

- 반도체 호황 대비 인텔의 수율 부진은 실망스러워

- 스티펄. 높은 밸류, 낮은 이익률 부담될 것. 보유 $42

- 제프리스도 이익률 회복 기대 어려운 가이던스. $45

- 반면 키뱅크는 애플 등 고객 유치 주목. 60→65 상향

- 금융주 약세는 다우 지수 하락 요인

- 골드만삭스 -3.7%, JP모건 -1.9% 하락

- 엔비디아는 중국 수출 기대감에 상승

- 중국 당국, 알리바바 등에 H200 주문 준비 통보

- 필요한 구매 금액 등 구체적 사항 논의 가능

- 알리바바 등은 엔비디아에 20만개씩 구매 타진 상태

- 당국은 승인 조건으로 일정량 자국 칩 구매 장려

- 엔비디아 뿐 아니라 AMD도 수출 기대에 상승

- AMD는 오늘까지 9 거래일 연속 상승

- 마이크로소프트 3% 넘게 오르며 지수 견인

- 증권사 목표가 하향 이어졌으나 실적 기대 부각

- 다음주 실적 발표 앞두고 주춤했던 주가 오를 것 기대

- 아마존은 대규모 감원 가능성 제기되며 +1.8%

- 2월 5일 실적 앞두고 1.4만명 감원 공개 예상

- 어플라이드머티리얼즈. 도이치의 목표가 상향에 강세

- 보유에서 매수로. 목표가 275달러 → 390 대폭 상향

- JP모건. 개인 투자자들 악재 이용 저점 매수 나서

- 미-유 긴장 급락에 40억달러 투자. 반등날 23억달러

- TACO를 황금 매수 기회로 생각한다고

- 이번주 테슬라. 아마존, 마이크론, TSMC, 인텔 등 매수

- 한편 천연가스 급등하자 관련 펀드 매도로 대응

- 미국, 유럽 긴장 여파로 신흥국 주식, 통화 랠리

- MSCI 신흥국 지수 5주 연속 상승, 5월 이 후 최장

- 아시아 기술주가 주도. 신흥유럽. 중동 등도 강세

- TCW. 투자자들 미국 자산 벗어나 다각화 모색

- BoA. 미-유 갈등에 지난주 미국 펀드 -170억달러 유출

- 반면 유럽 펀드는 작년 6월 이 후 최장 6주 연속 유입

- 캐피털 원. 트럼프식 신용카드 이자 제한시 경제 충격

- 소비자들 신용 활용 줄어 경제 훼손. 서브프라임급 위기

- 1월 미시건대 소비자심리지수 56.4 예비치 54 상회

- 소득, 교육, 연령, 정치 성향 광범위하게 회복

- MSCI 한국지수 +1.71%. 야간선물 +0.46%

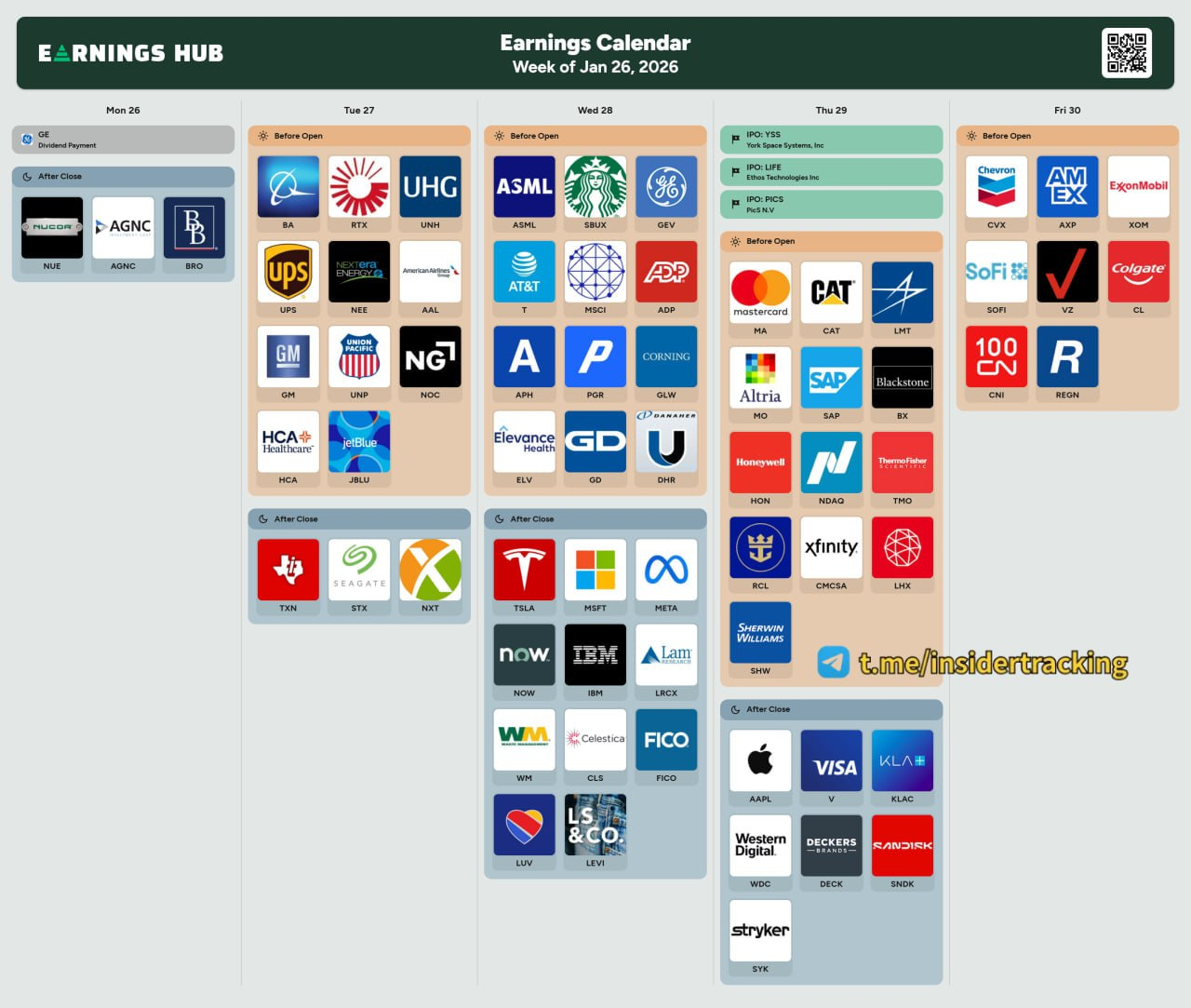

0/26~01/30 주간 이슈 점검: 대형기술주 실적, FOMC, 셧다운

대형 기술주 실적: 지출 규모와 수익성

- 이번 주 발표되는 MS, 메타, 애플, 테슬라 등 많은 기업들의 실적 발표를 앞두고 있음.

- 시장은 이번 실적 시즌을 통해 AI 투자 대비 매출 기여도가 얼마나 나오는지, 그리고 수익성은 어떻게 전개되는지 주목.

- 지난 11월 이후 시장은 더 이상 자본 지출 자체에 환호하지 않고 AI가 실질적으로 얼마나 마진을 개선했는지를 더 중요하게 생각.

- 특히 특히 AI 매출의 구체적 수치 공개 여부와 2026년 자본지출 가이던스 변화가 주가 반응을 좌우할 것으로 판단.

- 테슬라는 전기차 마진율 회복 여부와 FSD 방향성 등을 어떻게 언급하는지가 중요.

- 주요 리스크는 성장 둔화와 고평가 논란, AI 관련 성장이 시장의 높은 기대치를 충족하지 못하거나 LLM 학습 비용이 급증하고 있음에도 수익성이 부족하다고 인식할 경우 변동성 확대될 것으로 판단.

- 특히 반도체 등 주요 품목의 급등과 전력 소비에 따른 투입비용 증가 즉 데이터센터 인플레이션에 대한 해결책은 어떠한지 주목.

- 지난 22일까지 S&P 500 기업 중 75%가 어닝 서프라이즈를 기록하며 전년 대비 8.2%의 이익 증가를 보이는 등 전반적인 실적 흐름은 견조(10개분기 연속 성장).

- 특히 M7 종목이 전년 대비 20.3% 성장을 보일 것으로 예상.

- 다만 서프라이즈 규모는 5.8%로 과거 5년 평균(7.7%)을 하회해, 실적 개선 폭이 기대만큼 크지 않다는 평가.

- 이로 인해 어닝 서프라이즈에도 불구하고 주가는 하락하거나 제한적인 상승에 그치는 사례가 증가.

- 특히 S&P 500의 12개월 선행 PER이 22.2배로 10년 평균을 크게 상회하고 있어, 단순한 예상치 상회만으로는 주가 상승을 이끌기 어려운 환경.

- 여기에 현재까지 가이던스를 발표한 기업 중 60%가 부정적인 전망을 언급하고 있다는 점 또한 부담.

- 이를 감안 대형 기술주 실적이 이를 해소 시킬지 주목

FOMC: 파월의 발언

- 1월 FOMC에서 연준은 여전히 데이터를 의존하며 관망세를 이어갈 것으로 시장은 전망.

- 특히 지난 4분기 금리인하 효과 점검 등 연준의 책무가 많이 남아 있기 때문.

- 이런 가운데 시장은 파월 연준 의장의 임기가 5월 종료됨에 따라 새로운 연준 의장 지명에 대해 주목.

- 이런 여러 요인을 감안 파월 의장의 기자회견의 주목도가 더 높음.

- 이를 통해 3월 추가 인하 가능성에 대한 시사하는 단어등을 찾으려고 하고 있기 때문.

- 또한, 정치권의 금리 인하 압박과 연준의 독립성 사이의 긴장이 이어지고 있어 불확실성은 여전.

정부 셧다운

- 임시 예산안이 1월 30일 종료됨에 따라 정부 셧다운 이슈도 주목할 필요가 있음.

- 의회 일정을 고려할 때 실질적인 영향은 수요일(28일)부터 나타날 것으로 판단.

- 지난 해 43일간의 역대 최장 셧다운(2025년 10~11월) 경험이 있어 시장은 관련 이슈에 민감한 모습을 보일 수 있어 주목.

- 주 후반 단기 임시 예산안에 재 합의할 경우 영향은 없겠지만, 또 다시 부분 셧다운 돌입할 경우 변동성 확대는 불가피.

- 특히 금요일까지 처리가 되지 않을 경우 주말 리스크 회피성 매물 출회로 금요일 오후부터는 매물 출회 가능성이 높음.

- 특히 이번 셧다운을 이유로 신용평가사들이 경고를 지속적으로 해왔던 점을 감안 관련 이슈가 또 다시 장기화할 경우 신용등급 하향 조정 가능성 또한 배제할 수 없음

*주간 주요 일정

- 01/26 (월)

미국: 내구재 주문

채권: 미국 2년물 국채 입찰

한국 실적: LG이노텍, 삼성에피스홀딩스, S-Oil, 유니드

장전 실적: 스틸 다이나믹(STLD)

장후 실적: 누코어(NUE), 웨스턴 얼라이언스(WAL) - 01/27 (화)

한국: 소비자신뢰지수

중국: 공업이익

미국: 소비자 신뢰지수, 신규주택판매건수, 주택가격지수

발언: 트럼프(아이오와주 경제)

채권: 미국 5년물 국채 입찰

한국 실적: LG씨엔에스

장전 실적: 유나이티드 헬스(UNH), RTX, UPS, GM, 보잉(BA)

장후 실적: 텍사스 인스트루먼트(TXN), 시게이트(STX), PPG, 로지텍(LOGI), 쿼보(QRVO) - 01/28 (수)

은행: FOMC

발언: 파월 연준의장

한국 실적: 현대모비스, SK이노베이션, LG디스플레이, LG생활건강, 기아, 삼성물산

장전 실적: ASML, GE버노바(GEV), AT&T(T), 다나허(DHR), 스타벅스(SBUX)

장후 실적: MS(MSFT), 메타 플랫폼(META), 테슬라(TSLA), 램리서치(LRCX), IBM, 서비스나우(NOW) - 01/29 (목)

미국: 비농업생산성, 단위노동비용

한국 실적: 삼성전자, SK하이닉스, LG에너지솔루션, LG화학, 금호석유, 포스코퓨처엠

장전 실적: 마스터카드(MA), 캐터필라(CAT), SAP, 허니웰(HON), 록히드마틴(LMT)

장후 실적: 애플(AAPL), 비자(V), KLAC, 웨스턴디지털(WDC), 샌디스크(SNDK) - 01/30 (금)

한국: 산업생산, 소매판매

일본: 도쿄 소비자물가지수

독일: 소비자물가지수, GDP성장률

미국: 생산자물가지수, 제조업, 서비스업 PMI

정치: 미국 예산 처리 마감 시한

한국 실적: LG전자, 삼성중공업, 하나금융

장전 실적: 엑손모빌(XOM), 셰브론(CVX), 버라이존(VZ), 레지네론 파마(REGN), 소파이(SOFI) - 01/31 (토)

중국: 제조업, 서비스업 PMI - 02/01(일)

한국: 수출입 동향

회담: OPEC+ 회담

금일 주요 상승·하락 종목:

상승 종목

- $LIF | Life360: +24.25%

- $TMC | TMC the metals company: +13.46%

- $CRML | Critical Metals: +11.70%

- $USAS | Americas Gold and Silver: +9.55%

- $WULF | TeraWulf: +9.54%

- $USAR | USA Rare Earth: +9.07%

- $ERIC | Telefonaktiebolaget LM Ericsson (publ)

하락 종목

- $INTC | Intel: -16.96%

- $APGE | Apogee Therapeutics: -12.32%

- $IBRX | ImmunityBio: -12.13%

- $BHC | Bausch Health Companies: -10.05%

- $NVTS | Navitas Semiconductor: -9.92%

- $STVN | Stevanato Group S p A: -9.86%

- $FORM | FormFactor: -9.63%

미국 증시 52주 신고가 종목:

- $BBD | Banco Bradesco S A

- $AUST | Austin Gold

- $MU | Micron

- $SLB | Slb

- $BNAI | Brand Engagement Network

- $DNN | Denison Mines

- $RIG | Transocean

- $ERIC | Ericsson

- $HL | Hecla Mining

- $ITUB | Itau Unibanco Banco Holding S A

- $AG | First Majestic Silver

- $CDE | Coeur Mining

- $TE | T1 Energy

- $VALE | Vale S A

- $CHRS | Coherus Oncology

미국 증시 52주 신저가 종목:

- $RAYA | Erayak Power Solution Group

- $LRHC | LA Rosa

- $HCTI | Healthcare Triangle

- $MBLY | Mobileye Global

- $HPQ | HP

- $AREB | American Rebel

- $SLE | Super League Enterprise

- $ALIT | Alight

- $MKC | Mccormick &

- $FLUT | Flutter Entertainment

- $MMYT | Makemytrip

- $LEGN | Legend Biotech

- $AIG | American Group

- $RXT | Rackspace

- $SRAD | Sportradar Group Ag

2026년 1월 24일 미장 주요 뉴스

- 주말을 앞두고 월가 주요 데스크에서는 미국의 이란 군사 행동 가능성과 트럼프 대통령의 차기 연준 의장 지명 여부가 핵심 리스크로 인식,

- 베테랑 트레이더들은 주말 이벤트 리스크를 경계하며 월요일 재정비 기조를 유지하는 반면 상대적으로 경력이 짧은 트레이더들은 변동성 선제 대응 의지를 강조하는 분위기 형성.

- 미 국채는 유가 상승과 지정학적 불확실성 확대 속에 가격이 하락하며 2년물 국채금리 5bp 상승해 3.74% 기록, 동시에 외국인과 펀드 자금의 중·장기 미 국채 매수는 지속.

- 미국은 이란 지원 무장세력이 차기 이라크 정부에 포함될 경우 고위 정치인 대상 국가 제재를 경고한 것으로 전해졌으며, 프랑스 해군은 러시아 그림자 선단 소속으로 의심되는 유조선을 마르세유 항으로 압송.

- 트럼프 행정부는 쿠바에 대한 원유 수입 차단을 포함한 추가 압박 수단을 검토 중이며, 멕시코는 미국 보복 가능성을 우려해 쿠바행 원유 수출 재검토.

- 러시아·우크라이나·미국 3자 회담은 아부다비에서 개시 후 일단 종료됐으며, 우크라이나 측은 결과 판단은 시기상조라고 언급.

- 개장 MOO 기준 수급에서 S&P500 -5,000만 달러, 나스닥100 +2,400만 달러, 다우 -4,200만 달러, 매그니피센트7 +2,700만 달러 기록.

- 미 증시는 주간 기준 S&P500 -0.35%, 나스닥 -0.06%, 다우 -0.53%로 혼조 마감, 종목 및 섹터 간 괴리가 확대되며 메가캡 상대 강세와 중소형주 약세가 병존.

- Intel는 1분기 실적 가이던스 부진과 14A 공정 고객 확보 불확실성 언급 이후 주가가 장중 -17%까지 급락하며 2024년 8월 이후 최대 낙폭 기록, 미국 정부 보유 지분 가치도 하루 만에 약 40억 달러 감소.

- 반면 NVIDIA는 2%대 상승하며 메가캡 중 상대적 강세를 보였고, 중국이 알리바바 등 자국 빅테크의 H200 구매 준비를 승인했다는 소식이 반도체 수요 기대를 지지.

- 은 현물 가격이 온스당 100달러를 사상 최초로 돌파하며 연초 이후 약 40% 상승, 안전자산 수요와 글로벌 개인 투자자 매수, 공급 부족이 동시에 작용.

- 금 현물도 사상 최고치 경신, 관련 ETF와 은·금 광산주 동반 강세.

- 원유는 지정학적 긴장과 공급 변수로 상승해 WTI 61달러대, 브렌트유 65달러대 마감, 베이커휴즈 기준 미국 시추공 수는 소폭 증가.

- 미국 1월 S&P 글로벌 제조업 PMI 51.9, 서비스 PMI 52.5, 종합 PMI 52.8로 모두 확장 국면 유지.

- 미시간대 소비자심리지수 확정치 56.4로 상향 수정, 1년 기대 인플레이션 4.0%, 5년 기대 인플레이션 3.3%로 하향.

- 미국 경기선행지수는 전월 대비 -0.3%로 예상치 하회. 뉴욕 연은 GDP 트래커는 4분기 2.74%, 1분기 2.73%로 소폭 상향.

- 캐나다 중앙은행 관련 설문에서 다수의 이코노미스트가 기준금리 2.25%를 2026년까지 동결 전망, 캐나다 달러는 미 달러 대비 연초 이후 플러스 전환.

- 영국 중앙은행은 과거 인플레이션과 임금 전망이 지속적으로 과소 추정됐음을 인정.

- 독일 총리 프리드리히 메르츠는 EU-인도 무역협정이 상당 부분 협상 완료됐다고 발언했으며, 이탈리아 총리 멜로니는 미국과의 협력 의지를 재확인.

- 차기 연준 의장 인선과 관련해 월가 출신 후보 가능성이 부각되는 가운데 Rick Rieder가 유력 후보로 거론, 예측 시장에서 지명 확률 급등.

- BlackRock과 백악관은 공식 입장 표명을 자제하며 시기상조라는 입장 유지.

- 연준은 역레포에서 9억 달러 수준의 자금 흡수, 뉴욕 연은은 달러·엔 환율 관련 금리 점검을 실시한 것으로 전해짐.

- 기업 이슈로는 트럼프 대통령이 착용한 선글라스로 주목받은 이탈리아 안경 제조사 주가 급등, 테슬라는 미국·캐나다 신규 차량에서 향상된 오토파일럿과 자동 조향 기능을 제외하고 FSD에 기능을 집중, 도요타는 약 16만 대 리콜 발표, 메타는 청소년 대상 AI 캐릭터 접근을 일시 중단, 스텔란티스는 신용등급 강등, 골드만삭스는 CEO 보수 4,700만 달러 확정.

애프터마켓 현황

상승 종목

- $BNAI Brand Engagement Network: +90.05%

- $BATL Battalion Oil: +37.89%

- $CNEY CN Energy Group: +26.05%

- $CENN Cenntro: +17.56%

- $SGN Signing Day Sports: +15.89%

하락 종목

- $TLIH Ten-League: −40.67%

- $DCX Digital Currency X: −33.47%

- $SKK SKK: −25.33%

- $LASE Laser Photonics: −15.50%

- $THH TryHard: −13.22%

반응형

'뉴스로 배우는 세상' 카테고리의 다른 글

| 뉴스로배우는세상 2026년1월27일 (1) | 2026.01.27 |

|---|---|

| 뉴스로배우는세상 2026년1월26일 (1) | 2026.01.25 |

| 뉴스로배우는세상 2026년1월23일 (3) | 2026.01.23 |

| 뉴스로배우는세상 2026년1월22일 (2) | 2026.01.22 |

| 뉴스로배우는세상 2026년1월21일 (1) | 2026.01.21 |

댓글