2024년11월

오늘의 뉴스로

배우는 세상

(2024.11.21) U.S. Market

- 11/21 미 증시, 타겟 실적과 지정학적 리스크에도 엔비디아 기대로 급격한 매수세 유입되며 혼조 마감

- [엔비디아 실적 앞두고 긴장 혼조세…다우 +0.32% 나스닥 -0.11%]

- 뉴욕증시, 타겟 실적 실망 속 혼조 마감…엔비디아 실적 촉각

- 엔비디아 실적 기다리며…뉴욕증시 보합 마감

- 우크라이나가 영국제 미사일을 러시아에 발사했습니다. 러시아는 어제 핵교리를 개정했습니다.

- 엔비디아 3분기 매출 351억 달러·EPS 0.81달러…전망치 상회,'기대 너무 컸나'...엔비디아, 호실적에도 주가 '뚝'

- 美 엔비디아 "블랙웰 이번 분기부터 출하…내년엔 더 늘릴 것"

- 역시 기대 이상의 3분기 실적, 다만, 다소 아쉬운 4분기 가이던스 엔비디아 시간외서 5% 급락

- 트럼프, 백악관에 가상화폐 전담직 신설 추진

- [뉴욕 코인시황/마감] 비트코인 장중 95K 접근, 사상 최고가 경신 … 알트코인 상대적 부진

- 비트코인, 현물 ETF 옵션 거래에 9만4400달러 '돌파'…시총 2600조 '껑충'

- “트럼프, 전략적 비트코인 비축 행정명령 고려 중”–사토시 액트 펀드 데니스 포터

- 미 증시는 엔비디아(-0.76%)의 실적 발표를 앞두고 있는 가운데 우크라이나 관련 지정학적 리스크 여파로 하락.

- 더불어 소매 유통업체 타겟(-21.41%)이 실적 발표 후 급락하자 경기에 대한 우려가 부각된 점도 부담.

- 이에 위험회피 현상을 이유로 그동안 상승을 견인했던 반도체 업종이 부진하며 지수 하락에 영향. 더불어 연준 위원들의 매파적인 발언도 부담.

- 다만, 장 마감 직전 엔비디아 실적에 대한 기대 등으로 매수세가 유입되며 다우는 상승 전환하는 등 낙폭을 축소하며 결국 혼조 마감(다우 +0.32%, 나스닥 -0.11%, S&P500 +0.00%, 러셀2000 +0.03%, 필라델피아 반도체 지수 -0.71%)

- *변화 요인: 타겟 실적, 우크라이나, 통화정책

- 전미 소매협회는 최근 블랙프라이데이에서 사이버먼데이까지 즉 추수감사절 기간 쇼핑에 나서는 고객이 지난해 1억 8,200만명보다 많은 1억 8,340만명을 기록해 역대 최고를 기록할 것이라고 발표.

- 이와 함께 11~12월까지 연말 쇼핑시즌 지출이 전년대비 2.5~3.5% 증가한 9,795억 달러~9,890억 달러를 기록해 역대 최고 수준을 기록할 것으로 전망.

- 다만, 지난 22년 4.0%나 23년 3.9%보다 성장률은 둔화. 소매업체 고용자수도 지난해 50.9만 건 증가에서 올해는 40~50만 건으로 둔화.

- 전미 소매협회는 견고한 가계 재정이 쇼핑의 원동력이지만 과거와는 달리 신중한 지출 즉 합리적인 소비가 강화되고 있다고 발표.

- 그러나 소비자의 지출 습관과 소매업 전체의 풍향계로 알려진 타겟(-21.41%)이 부진한 실적과 향후 전망에 대한 우려를 발표하자 큰 폭으로 하락.

- CEO는 소비자들은 예산이 여전히 부족하고 수년간 인플레이션의 누적된 영향을 극복하기 위해 신중하게 쇼핑하고 있다고 언급.

- 최근 식료품 같이 필수 소비재 구성이 많은 월마트(+0.67%)가 견조한 실적 발표로 강세를 보인 점,

- 고급 가정용품 판매 업체인 윌리엄스 소노마(+27.54%)가 견고한 실적과 전망을 발표하자 급등한 점과 비교. 결국 빈부격차에 따른 차별화,

- 경기에 대한 우려를 반영한 합리적인 소비가 진행되고 있음을 보여줌. 이는 미국 경제가 견고하지만 탄탄하지는 못함을 의미.

- 한편, 우크라이나가 주장해왔던 장거리 타겟 공격을 바이든이 승인한 가운데 우크라이나는 러시아에 대해 미국산 미사일로 공격.

- 이에 푸틴이 핵 교리를 수정하는 등 강경 대응에 나서자 우크라이나 관련 지정학적 리스크가 확대.

- 이런 가운데 오늘은 미국이 2억 7,500억 달러 상당의 군사 패키지를 우크라이나에 전달하고 우크라이나는 영국산 스톰 섀도우 순항 미사일을 이용해 러시아에 공격.

- 미국은 심각한 공습위협으로 인해 대사관을 폐쇄했고, 여타 대사관들도 폐쇄하는 등 우크라이나 지정학적 리스크가 확대.

- 이에 달러화가 여타 통화 대비 강세를 보였고, 주식시장은 그동안 상승이 컸던 기술주 중심으로 매물 소화 진행

- 여기에 비둘기파적인 성향의 쿡 연준 이사가 12월 금리인하 여부는 불확실하며 경제지표에 달려 있다고 주장.

- 특히 AI로 인한 생산성 향상을 과소 평가하고 있다고 언급하며 경기에 대한 자신감을 표명. 여기에 매파 성향의 보우먼 이사도 인플레이션의 진전이 정체되어 있으며, 목표에 이르지 않은 상태에서 정책 조정이 진행된 점은 우려스럽다고 주장.

- 이에 CME FedWatch에서는 12월 금리인하 확률이 55%로 하향 조정. 국채 금리는 지정학적 리스크에도 상승. 이 또한 주식시장에 부정적인 요인으로 작용.

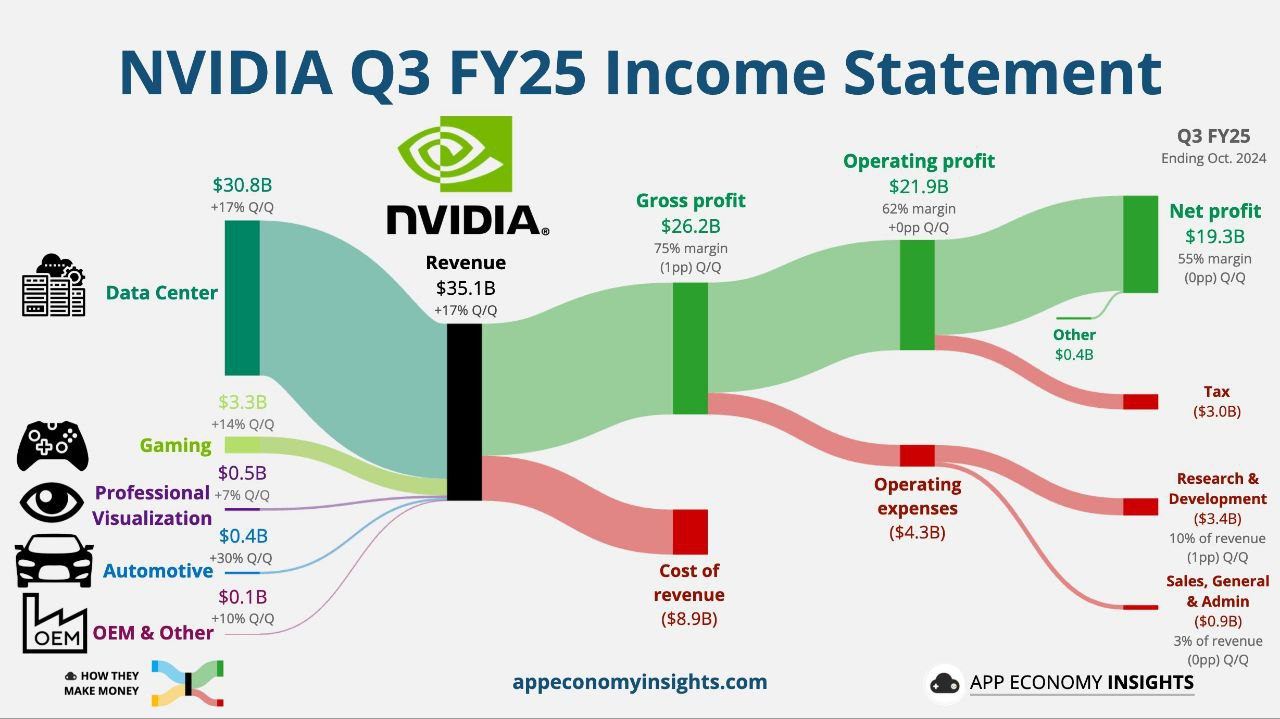

- *엔비디아 실적 발표 결과

EPS: 예상 0.75달러 결과 0.81달러

매출: 예상 333억 달러 결과 351억 달러

마진율 예상 75%에 부합

기대 매출 전망: 예상 371억 달러 결과 375억 달러 +/- 2%

기대 마진율 예상 73.5%에 부합

블랙웰 생산 출하 다음분기 시작

2025년 이후 블랙웰 본격적

시간 외 주가 4% 내외 하락 중

- *특징 종목: 엔비디아, 시간 외 하락

- 엔비디아(-0.76%)는 실적 발표 앞두고 하락한 가운데 브로드컴(-1.27%), 마이크론(+0.65%), AMD(-1.28%), TSMC(-0.69%), ASML(-0.56%)등 여타 반도체 업종도 동반 하락하다 자암 마감 앞두고 상승 전환하거나 낙폭 축소.

- 장 마감 후 엔비디아는 예상을 상회한 실적에도 기대 매출이 예상을 소폭 상회. 블랙웰 출하는 다음분기 시작될 것이라고 발표하자 시간 외 하락 중.

- 퀄컴(-6.34%)은 자동차 및 IoT 사업에 대한 새로운 5개년 전망 발표 후 하락. 특히 IoT 사업 부문에 포함된 PC 매출에 대한 실망이 반영된 것으로 추정. 한편, CEO는 현재 대규모 인수 계획이 없다며 그동안 부각됐던 인텔(-0.79%)인수 가능성이 없다는 점을 재확인. 필라델피아 반도체 지수는 0.71% 하락.

- 테슬라(-1.15%)는 포드가 인력 감축을 발표해 전기차 산업에 대한 불안을 자극했고 일론 머스크가 트럼프 행정부 내에서의 역할로 인해 테슬라 등의 사업에 집중할 수 없게 됐다는 점, 테슬라 고위 임원의 주식 매각 소식 등이 더해져 하락.

- 중국 전기차 업체인 니오(+0.43%)는 실적 발표 후 상승.

- 샤오펑(+0.96%)도 동반 상승했으나 리 오토(-1.77%)는 부진.

- 포드(-2.90%)는 전기차 산업 위축과 그로인한 전기차 산업으로의 개편에 대한 어려움을 이유로 4천개의 일자리 감축 계획을 발표하자 하락.

- 엔비디아의 특정 광케이블을 만드는 파브리넷(-9.02%)은 투자의견과 목표주가 하향 조정 소식에 하락.

- 유나이티드 헬스(+4.07%), 휴매나(+5.83%)등은 개인 메디케어를 지지하는 메흐메트 오즈 박사가 메디케어 및 서비스 부문 수장으로 지명 될 것이라는 소식에 상승.

- 반면, 테넷 헬스케어(-0.98%), HCA(-0.63%)는 부진

- 애플(+0.32%)은 중국 광군제 시기 아이폰 판매가 전년 대비 두 자릿수 감소했다고 발표하자 하락.하다 장 마감 직전 상승 전환.

- 스카이웍(-0.16%), 쿼보(-0.94%) 등 애플 부품주도 동반 하락하다 낙폭 축소.

- 알파벳(-1.25%)은 영국 정부가 AI 회사인 앤트로픽에 대한 제휴 및 투자 관련 헙병 규칙에 충족하지 못한다고 발표하자 하락. 더 나아가 미국 법무부가 제기했던 크롬 매각 이슈도 지속되자 이를 빌미로 하락.

- 아마존(-0.85%)은 AI 기반 비서인 Alexa가 지연 되는 등 문제가 발생했다는 소식에 하락.

- 퀀텀컴퓨팅(+44.88%)은 두번째 계약 수주 소식에 큰 폭으로 상승.

- 아이온큐(+3.48%), 디웨이브 퀀텀(+12.08%), 리게티 컴퓨팅(+3.05%)등은 상승.

- 일라이릴리(+3.25%)는 노보노디스크(+2.57%)와 함께 전국 노조 등을 방문해 비만치료제의 필요성을 강조하고, 보험적용 확대를 설명하는 등 적극적인 판매 노력 등으로 최근 하락에 따른 반등이 진행.

- 타겟(-21.41%)은 예상을 하회한 실적과 대폭 하향된 향후 전망에 급락.

- 이에 연말 쇼핑시즌에 대한 우려가 부각돼 = 달러 트리(-2.61%), 달러 제너럴(-4.22%)등은 물론, 메이시스(-3.83%), 노드스트롬(-1.85%), 콜스(-4.12%)등 여타 소매 유통업종들도 동반 하락.

- 그러나 고급 가정용품 소매업체인 윌리엄스 소노마(+27.54%)는 예상을 상회한 실적을 기록하고 4분기 전망도 긍정적인 가운데 연간 전망까지 상향 조정하자 급등. 특히 10억 달러 규모의 추가적인 자사주 매입도 긍정적.

- 최근 경쟁회사인 월마트(+0.67%)와 TJX(+0.15%)는 강력한 실적을 발표했지만 타겟은 필수소비재 구성이 상대적으로 적기 때문에 부진.

- 코스트코(-0.22%)는 소폭 하락

mstr, 비트코인 은행으로 변신 시총 $1조 노린다

마이크로스트래티지Microstrategy, Incmstr‘비트코인 은행’으로 변신 시총 $1조 노린다 영문 기사 보러가기 MicroStrategy Aims to Be ‘Bitcoin Bank’ With Trillion-Dollar Valuation: Michael Saylor - DecryptWit

moneymaker1000.com

장중 움직임이 있는 종목

- 윌리엄스-소노마

— 가정용품 소매업체는 3분기에 두 가지 모두에서 기대치를 뛰어넘고 연간 가이던스를 높인 후 27.5% 급등했습니다. Williams-Sonoma는 18억 달러의 매출로 주당 1.96달러를 벌었고, LSEG가 조사한 애널리스트들은 주당 1.78달러의 수익과 17억 9천만 달러의 매출을 예상했습니다. - 포드 모터

— 포드가 수요일에 유럽 인력의 약 14%를 감축할 계획 이라고 발표한 후 미국 자동차 제조업체의 주가는 2.9% 하락했습니다 . 이 회사는 최근 몇 년 동안 전기 자동차에 대한 수요 감소, 전기 자동차로의 전환에 대한 정부 지원 부족, 업계 경쟁 심화로 인해 상당한 손실을 겪었다고 언급했습니다. - 엔비디아

— 주가는 장 마감 후 발표될 칩메이커의 회계 3분기 실적을 앞두고 약 0.8% 하락했습니다. LSEG가 조사한 분석가들은 엔비디아가 약 331억 6천만 달러의 매출에 주당 75센트의 수익을 기록할 것으로 예상합니다. 이는 1년 전과 비교했을 때 80% 이상의 매출 성장입니다. - 앱러빈

— 주가는 약 1.3% 상승했습니다. 파이퍼 샌들러는 모바일 앱 개발사에 대한 커버리지를 과체중 등급으로 시작했습니다. 이 회사는 주가가 2024년에 이미 700% 이상 급등한 이후에도 앞으로 25% 가까이 상승할 가능성이 있다는 것을 암시하는 목표 가격을 설정했습니다. - 목표

— 대형 유통업체가 3분기 실적 과 매출 추정치에 실망을 표하고 연간 가이던스를 낮춘 후 주가가 21.4% 폭락했습니다. 이는 해당 예측치를 높인 지 불과 3개월 후입니다. Target은 CEO Brian Cornell이 ”재량적 범주에서 여전히 약세를 보이고 있다”고 언급하면서 고객 트래픽이 약간만 증가했다고 보고했습니다. - 델타 항공

— 이 항공사가 내년에 중간 한 자릿수 퍼센트 포인트의 매출 성장을 예측한 후에도 이 항공사의 주가는 1.7% 하락 했습니다. 이는 분석가들의 추정치와 일치합니다. 델타 항공은 2025년에 매출이 증가할 것이라고 말하며, 특히 고급 상품에 대한 강력한 여행 수요와 신용카드 지출에 대한 ”회복성 있는 경제”를 언급했습니다. 또한 향후 몇 년 동안 수익이 증가할 것으로 예상한다고 밝혔습니다. 주가는 올해 약 60% 상승했습니다. - 로빈후드

— Needham이 Robinhood에 대한 평가를 보류에서 매수로 업그레이드한 후 거래 플랫폼의 주가는 약 2.4% 상승했습니다 . 다른 곳에서는 이 회사가 등록된 투자 고문을 위한 보관 플랫폼인 TradePMR을 약 3억 달러 규모의 거래로 인수할 계획 이라고 밝혔으며 , 이 거래는 2025년 상반기에 마무리될 예정입니다. - 레모네이드

— Morgan Stanley에서 언더웨이트에서 동일 웨이트로 업그레이드한 후 보험 주식은 16% 상승했습니다 . 이 회사는 Lemonade의 사업 성장이라는 ”야심 찬” 목표와 2027년 순이익 흑자로의 계획된 경로를 콜에 인용했습니다. - 키사이트 테크놀로지스

— 전자 테스트 및 측정 장비 회사가 회계연도 4분기에 월가의 기대치를 뛰어넘은 후 주가가 8.8% 상승했습니다. Keysight는 또한 현재 분기에 대해 낙관적인 전망을 제시했으며, 주당 1.65달러에서 1.71달러의 조정된 수익을 예상했습니다. 이는 FactSet에 따르면 분석가들이 예상했던 주당 1.57달러의 수익보다 더 좋습니다. - 슈퍼마이크로 컴퓨터

— 주가는 약 8.7% 하락하여 화요일의 31% 이상 상승분을 일부 회복했습니다. 어려움에 처한 서버 제조업체의 주가는 Super Micro가 BDO를 새로운 감사인으로 고용하고 거래소의 상장 요건을 준수하는 방법을 자세히 설명하는 계획을 Nasdaq에 제출했다고 발표한 후 이전 세션에서 반등했습니다. - 돌비 연구소

— 오디오 기술 회사가 월가 추정치를 뛰어넘는 분기 실적을 발표한 후 주가가 15.6% 상승했습니다. FactSet에 따르면 Dolby는 회계연도 4분기에 주당 61센트를 벌어들였으며, 분석가들이 예측한 주당 45센트보다 높았습니다. Dolby는 또한 분기별 배당금을 10% 인상하여 주당 33센트로 지급하고 12월 10일에 지급합니다. - 퀄컴

— 반도체 회사가 화요일에 2029년까지 연간 220억 달러의 추가 수익을 창출한다는 새로운 5개년 재무 목표를 제시한 후에도 주가는 6.3% 하락했습니다 . Qualcomm은 또한 산업용 칩에 대한 40억 달러의 수익과 가상 및 증강 현실 헤드셋에 사용되는 칩에 대한 20억 달러의 판매 목표를 비롯한 다른 목표를 자세히 설명했습니다.

11월 21일 시황. 엔비디아 실적. 예상은 넘겼으나..

- 지정학 리스크, 엔비디아 실적 앞두고 혼조세

- 유나이티드헬스, 암젠 등 강세에 다우는 상승

- 엔비디아 등 일부 기술주 부진에 나스닥은 약보합

- 러시아, 우크라이나 전쟁 확전 우려는 매물 요인

- 우크라이나가 미국산에 이어 영국산 미사일도 발사

- 키이우에 공습 경보가 발령된 점도 부각

- 푸틴이 트럼프와 휴전 협상할 용의 있다는 점도 보도

- 특히 엔비디아 실적 발표 앞두고 확인하자는 신중함

- 바클레이즈는 12월 FOMC 보다 영향 큰 재료

- 최근 예상치 대비 상회율이 낮아지는 점 경계감

- 5분기 전 21% 상회했으니 지난 분기 5%에 그친 점

- 다만 강력한 실적 기대감도 있어 대기 매수도 가동

- 애널리스트 23명 중 22명 매수, 평균 목표가 약 $170

- 장 후반 매수 유입되며 지수, 주가 낙폭 거의 만회

- 재무 장관 지명이 늦어지며 지속 관심 이어짐

- 레이몬드 제임스, 세금, 부채한도 역할 맡을 중요 인물

- 연준과의 관계 설정 등 중요한 변수 많아

- 모건스탠리, 대규모 관세 미국 경제에도 악영향

- 인플레 가속, 26년부터 미국 성장 둔화 요인될 것

- Siebert, 자동차 섹터 타격. 소비용 전자, 기계, 건설도

- 로이터 설문 응답자 85%는 내년 인플레 재개 위험

- 상당수 응답자는 관세 시행으로 경제 영향 있을 것

- 리사 쿡. 금리 추가로 내리는 것이 적절

- 다만 지표, 전망 추이, 위험도에 따라 일시 멈출수도

- 인플레 울퉁불퉁 과정. PCE 내년 다시 낮아질 전망

- 미셸 보우만, 인플레 진전이 둔화로 추가 인하 신중

- 인플레 상황에 따라 노동 시장 악화될 수도 있어

- 모건스탠리, 헤지펀드들 트럼프 트레이드 정리 시작

- 기계, 항공, 방산, 전기 장비 등을 집중 정리 중이라고

- 그 외 대형주, 은행, 임의 소비재도 매도 중

- 번스타인, 애플 매출과 이익 성장 기대되는 종목

- AI 대표적 수혜 전망된다며 290달러 도달 가능

- 모건스탠리. 애플과 MSFT 기관 비중 최저인 빅테크

- 주가 상승 기대감도 가능하다 당장은 심리 위축 요인

- 테슬라 이사회 의장 대선 후 스톡옵션 행사 후 매각

- 11.2만주로 차익은 3250만달러. 주가 하락 이유 중 하나

- 타겟은 예상 하회한 실적과 가이던스에 급락

- 퀄컴도 실적 우려 부각되며 6% 가량 하락

- 최근 하락하던 제약주들은 상승, 일라이 릴리 +3%

- 마감 후 나온 엔비디아 실적은 예상 상회

- 매출 350.8억달러 (예상 332억) EPS 81센트 (예상 75)

- 다음 분기 375억달러, 이익률 73.5% 제시

- 가이던스 실망감에 일단 시간 외 하락 중

엔비디아 3분기 실적 (시간외 -2%)

- - 비GAAP EPS: $0.81 (예상: $0.74); 전년 동기 대비 +103% 증가

- - 매출: $351억 (예상: $331억); 전 분기 대비 +17%, 전년 동기 대비 +94% 증가

- - 총이익률: 75.0% (예상: 74.8%); 전년 동기 대비 +0.6%포인트 상승

- 4분기 가이던스:

- 매출: $375억 (예상: $371억); ±2% 범위

- 총이익률: 73.5% (예상: 73.5%)

- 운영비용: 약 $48억 (GAAP); 약 $34억 (비GAAP)

- 기타 수익: 약 $4억

- 세율: 16.5% ± 1% - 3분기 부문별 매출:

- 데이터 센터: $308억 (예상: $291억); 전 분기 대비 +17%, 전년 동기 대비 +112% 증가

- 게이밍: $33억 (예상: $30억); 전 분기 대비 +14%, 전년 동기 대비 +15% 증가

- 전문 시각화: $4억8600만 (예상: $4억8000만); 전 분기 대비 +7%, 전년 동기 대비 +17% 증가

- 자동차: $4억4900만 (예상: $3억6000만); 전 분기 대비 +30%, 전년 동기 대비 +72% 증가 - 기타 3분기 지표:

- 영업이익: $218억7000만 (예상: $216억9000만); 전 분기 대비 +17%, 전년 동기 대비 +110% 증가

- 순이익: $193억1000만; 전 분기 대비 +16%, 전년 동기 대비 +109% 증가 - 운영 하이라이트:

- 데이터 센터:

- AI 채택 증가로 $308억의 기록적 매출 달성

- NVIDIA Hopper H200 기반 클라우드 인스턴스를 AWS, CoreWeave, Microsoft Azure에서 출시, Google Cloud 및 Oracle Cloud에서도 곧 제공 예정

- 덴마크, 일본, 대만, 인도에서 NVIDIA DGX SuperPOD™ 및 NVIDIA Blackwell 플랫폼을 활용한 AI 슈퍼컴퓨터 구축

- Lenovo, Accenture, Deloitte, Google Cloud와 AI 솔루션을 위한 파트너십 확장 - 게이밍:

- GeForce RTX GPU 및 RTX AI 성능을 갖춘 신규 AI PC의 매출 증가로 $33억 달성

- 20개의 신규 RTX 및 DLSS 게임 타이틀 출시, 주요 프랜차이즈 포함

- GeForce GPU 25주년 기념 - 전문 시각화:

- NVIDIA Omniverse™를 통한 산업 AI 및 디지털 트윈 도입으로 $4억8600만 매출

- Foxconn과 협력하여 Omniverse를 활용한 공장 개발 가속화

- 실시간 제작 및 AI 통합을 위한 NVIDIA Holoscan for Media 출시 - 자동차 및 로보틱스:

- 자율주행 및 전기차 기술 수요 증가로 $4억4900만 매출

- NVIDIA 플랫폼 기반 Volvo 전기 SUV 발표

- 인간형 로봇 개발 및 로보틱스 워크플로우를 위한 Project GR00T AI 도구 공개 - CEO 의견:

"AI 시대가 도래하며 모든 산업과 국가가 변혁을 겪고 있습니다. NVIDIA는 Hopper와 Blackwell에 대한 엄청난 수요를 충족시키며 선두를 지키고 있습니다. 기업, 로보틱스, 국가들이 AI 인프라를 구축하기 위해 우리의 솔루션을 신속히 채택하고 있습니다."

— Jensen Huang, CEO - 배당 및 주주 환원:

- 주당 $0.01의 분기 현금 배당은 2024년 12월 27일 지급 예정

- AI 인프라 투자 및 주주 환원을 위한 계획 승

- * 블랙웰 수요 좋다

* 블랙웰 다음분기부터 출하 시작

* 회계연 26년부터 램프업

* 블랙웰 공급상 제한(constraint) 있었다

- 엔비디아 회계연 분기 매출

24.4Q : 22.1B

25.1Q : 26.0B

25.2Q : 30.0B

25.3Q : 35.0B

25.4Q(가이던스) : 37.5B

2024년 11월 21일 신문을 통해 알게된 것들

1. 한국, 유기농 위축... → 친환경(유기농+무농약) 농가 수, 수년째 감소세. 2020년 기준 5만 9249 가구에서 2023년 4만 9520 가구로 줄어. 유기농산물에 대한 인식은 좋아지는 편이지만 매끈하고 예쁜 농수산물에 대한 수요가 여전히 압도적인 게 현실

2. ’기업집단‘ 지정제도 → 경제력 집중 억제를 위해 ▷자산총액 5조 이상인 곳은 ‘공시대상 기업집단’ ▷GDP의 0.5%(2024년 기준 10.4조) 이상인 곳은 ‘상호출자제한 기업집단’으로 지정해 주요주주 거래현황, 일감몰아주기, 상호출자 등에서 규제를 받는다

3. ‘위시사이클링’(Wishcycling) → 실제 재활용되는지 확신할 수 없더라도 재활용되리라는 희망으로 재활용 쓰레기로 분류해 버리는 행위를 가리킨다. 재활용의 효율을 떨어뜨리는 요인이 된다. 음식물이 묻은 프라스틱이 대표적이다

4. 농수산물가격 빠르게 안정세, 배추는 전월 대비 절반 → 이상 고온으로 폭등했던 농산축물 물가 전월 대비 -8.7%... 배추는 46.1%, 시금치는 62.1%나 떨어졌고 돼지고기는 16.7% 하락... 반면 수산물은 2.4% 상승, 특히 우럭과 넙치(광어)는 각 30.0%, 7.2% 뛰었다

5. ‘우리가 왜 사는지에 대해서 자꾸 묻는다면 허무함에 빠질 수밖에 없습니다. 왜 사느냐는 질문에 대한 답을 찾기 보다 왜 굳이 자살, 즉 스스로 죽어야 하는가를 생각해보는 것이 차라리 낫습니다... → 자살이 우려되는 친구를 걱정하는 독자에 대한 전문의 상담 중

6. 한국, ’양자 컴퓨터‘ 세계 5번째 설치 국가 → 인천 연세대 국제캠퍼스 양자컴퓨팅센터. 127큐비트급으로 기존 슈퍼컴퓨터는 주판 수준의 성능... 기존 컴퓨터는 전기가 통하면 1, 통하지 않으면 0으로 표기하는 2진법의 원리이지만 127큐비트 양자컴퓨터는 2의 127제곱 연산을 동시에 하는 속도라고

7. 교사를 힘들게 하는 것 1위는 '학생·학부모 위반 행위'(38.8%) → 20년 전엔 조사에선 '업무 과중'(29.7%)이 1위. 2위가 '학생·학부모 위반 행위'(11.6%)로 지금의 1/3 수준. 교총, 교원 6,050명 대상 설문조사.

8. 고용부, ’뉴진스 하니, 근로자 아니어서 직장 내 괴롭힘 대상에 해당 안 돼‘ 결론 → 직장 내 괴롭힘을 당했다고 주장하며 국회 국정감사 증언대까지 섰던 걸그룹 뉴진스 멤버 하니에 대해 근로자가 아니기 때문에 직장 내 괴롭힘 대상이 아니라는 고용노동부의 판단

9. 출연자들 음주 장면 반복한 MBC ‘나 혼자 산다’ 제재 → 방심위, ‘방송심의에 관한 규정’ 제28조 ‘건전성’에 위배 판단. 공영방송은 음주에 대한 경각심을 알려야 하는 책무가 있음에도 시종일관 음주를 미화하고 술이 마치 모든 것의 피로회복제인 듯 과장했다 지적

10. ‘부비동’(副鼻洞)염과 ‘맥립종’ → 부비동은 코를 중심으로 한 안쪽의 공간, 이 부위에 염증이 생겨 고름이 차면 부비동염, 흔한 말로 축농증, 우리말로는 ‘코곁굴염’이다. ‘맥립종’은 다래끼...

11/21(목) 국내

● 세계

· 외신 “푸틴, 트럼프와 휴전 논의 의향 有… 우크라 나토 가입 포기 조건”

· 우크라, 美에이태큼스 미사일 러 영토 첫 공격…게임 체인저 될까

· 러 대규모 공습 가능성…주키이우 미국대사관 폐쇄

● 정치

· 유동규 “故김문기 아내, 이재명 유죄 판결에 위안된다 말해”

· 국익 위한 中 손잡기… 尹, 외교 노선 확장하나

· 당연한 기자 질문이 무례하다는 정무수석기자수첩

● 경제

· 유럽풍 ‘크리스마스 마켓’ 서울 잠실서 불 밝힌다

· 금감원 “소비자 의견 반영, 금융상품 비교공시시스템 보완할 것”

· 장애인·노인복지기관에 현대차그룹, 車 16대 기증

● IT, 과학

· "증가추세 개인정보 유출 사고, 절반은 '해킹' 때문"

· "한국, OECD 회원국 중 디지털 전환 역량 뛰어나"

· MS "AI 에이전트 시대 연다"…새로운 AI 기능 대거 공개(종합)

● 사회

· 동덕여대 학생총회, 공학 전환 반대 99.9% 몰표 자막뉴스

· 法, 연세대 이의신청 기각..'자연계 논술 효력 정지' 유지

· 난임 치료로 얻은 쌍둥이 살해한 母 구속영장 발부

11/21(목) 주요 언론

(조선)

- 1면 : 트럼프 대통령 되자 꼬리 내린 美검찰... ‘성추문 재판’ 중지 요청

- 1면 : 비상 걸린 경제… 경제팀은 안 보인다

- 1면 : 평일 도심 점령한 집회, 거리서 술판... “업무 차질, 퇴근 지옥”

- 1면 : “김정은, 러시아 방문 가능성… 방사포·자주포 추가로 지원”

- 사설 ① : 핵 국가가 비핵국 침략에 핵위협 전술 사용하는 현실

- 사설 ② : 美 의회는 원폭 개발 수준 AI 지원, 韓 국회는 AI 기본법도 뒷전

- 사설 ③ : 이재명, 조국 두 사람 방탄을 위한 ‘대통령 탄핵’ 공세

(중앙)

- 1면 : '우크라 해결사' 업적 다퉜다…트럼프 의식한 바이든 '알박기'

- 1면 : '취업률 4위' 한기대의 교육혁신…지역대 유일 '톱10' 차지

- 사설 ① : 기자에게 무례한 질문 같은 건 없다

- 사설 ② : 심상찮은 IMF의 경고, 규제 개혁 적극 나서야 할 때

(동아)

- 1면 : 열달 사이에 1380건… 법인 파산 역대최대

- 1면 : ‘동맹에도 관세폭탄 위협’ 러트닉 美 상무장관에

- 1면 : 美 ‘한반도밖 사용금지’ 깨고 지뢰도 우크라에 공급

- 1면 : 野 “‘김건희 불기소’ 이창수 등 검사 3명 탄핵안 28일 본회의 보고”

- 사설 ① : 대법 “경찰 수심위 명단 공개하라”… 檢 수심위도 공개해야

- 사설 ② : 당연한 질문이 “무례”하다니… 왕정시대의 정무수석인가

- 사설 ③ : 기업파산 역대 최대 “어떻게든 올해만 살아남자는 심정”

(경향)

- 1면 : 인권보호 예산 ‘셀프 삭감’…‘존재 이유’ 지우는 인권위

- 1면 : 바이든, 대인지뢰까지 해제…북에 더 강한 메시지

- 1면 : 젤렌스키 “모든 무기 사용한다”···미 정권교체 시기에 폭발한 러-우 전선

- 1면 : IMF, 한국 내년 성장률 2.2% → 2.0%…고령화 대비 ‘증세’ 권고

- 1면 : 우울증 없어도 우울증 약 처방 2분 안에 ‘뚝딱’

- 사설 ① : “뭘 사과했냐”는 기자에 “무례했다”는 용산, 왕조시대인가

- 사설 ② : 한국 성장률 하락한다는 IMF의 ‘증세 권고’ 새겨들어야

- 사설 ③ : 우크라에 대인지뢰까지 주는 바이든, 한국은 개입 신중해야

(한겨레)

- 1면 : 우크라 미 대사관, 공습 위험에 폐쇄…미, 우크라에 대인 지뢰 제공

- 1면 : 대통령 관저 ‘유령 건물’…커져 가는 무상·대납 의혹

- 1면 : “국가가 상고할까 봐” 목숨 끊으려 한 형제복지원 피해자

- 사설 ① : 불편한 질문에 “무례”라는 대통령실, 국민에 대한 무례다

- 사설 ② : 용산 낙점 논란 ‘파우치’ 박장범, KBS 사장 자격 없다

- 사설 ③ : 미사일 공격에 ‘핵보복’ 위협, 미-러 모두 냉정 찾아야

(한국일보)

- 1면 : 쌍방·중복신고에 살해 협박까지… 폭주하는 학폭 민원에 담당자는 괴롭다

- 1면 : 국정원 "북한군, 러 해병대 등에 배속…일부는 전투 참여"

- 1면 : IMF, 올해 韓성장률 2.5→2.2%…"한국 경제 불확실성 크다"

- 1면 : "슈퍼컴퓨터는 주판 수준" 국내 첫 상용 양자컴 가동... 저렴한 혁신신약 기대

- 사설 ① : 핵무기 치킨게임 나선 푸틴의 위협, 핵 질서 파괴 행위다

- 사설 ② : '무엇에 사과했냐'는 질문이 "무례하다"는 대통령실

- 사설 ③ : 45년 만에 멈춘 포스코 공장, 철강 구조개혁 분수령 돼야

※ 11/21(목) 키워드 : 홍철호·기자·무례 / IMF·한국·성장률·하향 / 러시아·우크라이나·트럼프·바이든

mstr, 비트코인 은행으로 변신 시총 $1조 노린다

마이크로스트래티지Microstrategy, Incmstr‘비트코인 은행’으로 변신 시총 $1조 노린다 영문 기사 보러가기 MicroStrategy Aims to Be ‘Bitcoin Bank’ With Trillion-Dollar Valuation: Michael Saylor - DecryptWit

moneymaker1000.com

'뉴스로 배우는 세상' 카테고리의 다른 글

| 뉴스로 배우는 세상 20241123 (1) | 2024.11.23 |

|---|---|

| 뉴스로 배우는 세상 20241122 (4) | 2024.11.22 |

| 뉴스로 배우는 세상 20241120 (4) | 2024.11.20 |

| 뉴스로 배우는 세상 20241119 (6) | 2024.11.19 |

| 뉴스로 배우는 세상 20241118 (5) | 2024.11.18 |

댓글