뉴스로 배우는 세상 20241110

2024년 11월 10일

오늘의 뉴스로

배우는 세상

11/11 주간 이슈 점검

- 트럼프 랠리 이번주도 이어질 지 주목

- 경제지표, 자금흐름과 연말 기대심리

- CPI· 소매판매 발표 앞둬

- 파월 의장. '경제 전망' 연설 예정

- "머스크는 놀라운 사람" 트럼프 극찬에 테슬라 고공행진…

- 테슬라 시총 2년 6개월만에 1조 달러 돌파

- 美 엔비디아, AI 날개 달고 사상 첫 시총 4조달러 '가시권'

- 비트코인 ETF로 몰려간 서학개미… "트럼프 믿는다"

- 백악관 반도체 · 배터리 보조금 조기 집행 " 트럼프 오기 전에"

- 바이낸스 USDT 마켓 기준 BTC는 77,068.77달러에 거래되고 있다.

- 차기 SEC 위원장 후보 "가상자산과의 전쟁 끝내야"

- 11월 14일 한국 수능일 ,주식시장 오전 10시 오픈 ,오후 4시30분 클로즈

- 이번 주(11~15일) 뉴욕증시는 도널드 트럼프 전 대통령의 당선으로 시작한 강세 흐름을 이어갈지 주목된다.

- 지난주 한때 다우존스 지수는 사상 처음으로 4만4000대를 돌파했다.

- S&P500지수는 6000선을 넘었다.

- 나스닥지수도 사상 최고치를 기록했다.

- 월가 투자자들은 트럼프 당선인의 친기업적인 정책, 감세, 규제 완화 등이 월가에 긍정적으로 작용할 것으로 기대하고 있다.

- 트럼프 당선인의 관세와 이민 정책이 인플레이션을 다시 불붙일 수 있는 우려도 나오지만, 시장은 중장기적인 우려는 우선 제쳐두고 친시장적인 정부 정책에 환호하고 있다.

- 이번 주 뉴욕증시에서 가장 큰 이벤트는 미국의 주요 물가 지표 발표다.

- 13일(현지시간) 10월 소비자물가지수(CPI), 14일 10월 생산자물가지수(PPI)가 나온다.

- 15일엔 소매판매가 발표된다. 주요 경제 지표 발표 이후 차익 실현 매물이 나올지도 주목된다.

- 지난주 사임 의사가 없다는 점을 분명히 한 제롬 파월 미국 중앙은행(Fed) 의장은 이 14일 '경제 전망'에 대한 연설을 한다.

- 이외에도 다수의 연준 이사들의 연설 등이 예정됐다.

- 대선 결과가 나온 뒤 미국 달러화는 강세, 채권 금리는 발작적 오름세를 보였다.

- 트럼프 당선인의 정책이 인플레이션을 유발할 것이고, 이에 대해 Fed가 대응할 수밖에 없을 것이란 예상 때문이다.

- 주 후반, 이 같은 흐름이 약간 진정됐지만, 채권 금리 상승과 달러화 강세는 증시에 부담이 될 수 있다는 점에서 주목해야 하는 요인이다.

- 뉴욕 채권시장은 11일 '재향군인의 날'을 맞아 휴장한다. 뉴욕 주식시장은 정상 개장한다.

*총론: 혼재된 호/악재 속 옥석가리기

- 미 대선 주간 트럼프의 당선으로 무역분쟁 우려 등으로 한국 등 일부 국가는 부진했지만, 미국 주식시장은 강햔 ‘트럼프 트레이드’ 이슈를 반영하며 상승.

- 특히 대선 전 주식 비중을 줄여놨던 기관들의 적극적인 트럼프 트레이딩 영향이 컸던 것으로 추정.

- 더불어 수혜 종목군도 연속성을 보이기 보다는 일부 종목에 쏠림 현상이 진행됐고, 그외 종목은 비록 상승했지만, 등락을 거듭하는 경향.

- 이는 고평가 논란이 하나 둘씩 시장에 영향을 주고 있기 때문으로 추정.

- 실제 씨티 등 일부 투자회사들은 기업가치 대비 상승이 컸던 개별 종목에 대해 업황 문제가 아닌 고평가 이유를 언급하며 투자의견을 하향 조정하는 사례가 증가하고 있다는 점은 주목할 필요가 있음.

- 그렇기 때문에 당분간 시장은 트럼프 수혜와 피해 종목별로 과도한 상승과 하락을 이유로 옥석가리기가 진행될 것으로 예상.

*미국과 중국 경제지표

- 미국에서는 소비자물가지수와 소매판매 등이 발표되는데 강력한 허리케인과 파업 영향으로 물가는 자동차와 주거비 상승의 영향을, 소매판매는 건축 자재 판매 급증과 가솔린 가격 하락 영향을, 산업생산도 감소가 예상되지만 영향은 제한.

- 그런 가운데 중국 실물 지표는 강력한 경기 부양정책에 힘입어 소비가 증가하는 등 변화가 확연하게 나올 것으로 예상.

- 중국 경기에 대한 우려가 일부 완화될 경우 한국과 유럽 등에 긍정적인 영향을 줄 것으로 시장은 기대

*미 대선 전후 자금 흐름과 연말 기대

- 씨티그룹에 따르면 지난 주 대선 전 후로 미국에 상장된 ETF로 413억 달러가 유입.

- 신흥시장 펀드로는 11억 달러, 중국 중심 펀드에서는 12억 달러가 유출된 가운데 대만은 0.9억 달러가 유입.

- 더불어 SPY로 54.5억 달러, VOO로는 44.4억 달러, IVV로는 18.3억 달러 유입, QQQ에서는 21.2억 달러 유출 되는 등 차별화. 즉 글로벌 자금은 신흥국에서 선진국으로 중국에서 대만과 그외 신흥국으로, 나스닥에서 S&P 500으로 이동한 점이 특징.

- 이는 결국 트럼프 트레이드의 영향을 말해주는 것으로 기술주에서 그외 산업재를 비롯해 금융등으로 자금 이동이 진행 됐다고 볼 수 있음.

- 한편, 대선을 앞두고 최근 몇개월동안 여론 조사 결과에 따라 ‘트럼프 트레이드’ ‘해리스 트레이드’ 등으로 업종과 종목이 변화.

- 기관 투자자들은 불확실성을 반영하며 주식 포지셔닝을 축소.

- 그러나 선거 직후 관련한 포지셔닝을 채우기 위해 ‘트럼프 트레이드’ 관련 종목과 업종을 급격하게 매수하며 관련 종목군이 큰 폭으로 상승.

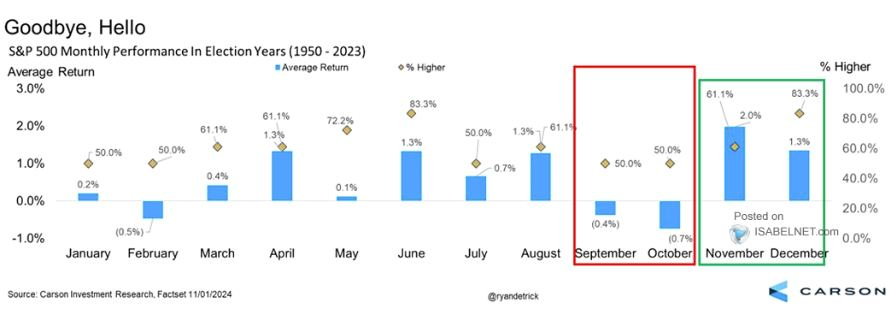

- 역사적으로 주식 내재 변동성은 대선 이전 증가 후 이후에는 감소하는 추세를 보여왔으며, 대선과 관련된 불확실성 해소를 기반으로 연말까지 강한 모습.

- 시장은 이를 감안 연말까지 주식시장이 좀더 상승세를 이어갈 것으로 기대

- 다만, 기업가치 대비 높은 수준의 주가에는 매물이 출회되는 경향이 진행되고 있다는 점도 주목할 필요가 있음.

- 여기에 관세 이슈도 부담.

- 지난 2016년 대선에서 승리 후 논란을 보이다 실제 부과는 2018년에 진행 됐지만, 이번에는 취임 직후 부터 관세 부과가 시작될 것으로 예상되기 때문.

- 이는 물가 상승 압력과 경기에 대한 우려를 자극할 수 있어 주식시장 변동성 확대 가능성을 높이는 요인.

- 대선 이후 한국 등 수출 의존도가 높은 국가들이 변동성이 확대되고 있는 요인.

*그 외: 파월 발언

- 14일(목) 파월 연준 의장은 현지시각 오후 3시 경제전망을 주제로 토론이 준비되어 있음.

- 그날 쿠굴러 이사도 현지시각 오전 7시 중앙은행 독립성과 경제전망을 주제로 연설이 있음.

- FOMC 직후라는 점에서 여전히 당시 발언과 크게 다르지 않은 경기에 대한 자신감, 물가 하락과 고용시장의 둔화 등을 언급할 것으로 예상.

- 그렇지만 기자회견에서도 불편한 질문에 의도치 않게 어조의 변화가 감지 됐던 만큼 어떤 내용이 담겨 있을지 지켜볼 필요는 있음

*주요 지표 및 일정

- 11/11(월)

행사: 중국 광군절

휴장: 미국 채권시장

실적: 그랩(GRAB), 먼데이닷컴(MNDY) - 11/12(화)

독일: 소비자물가지수, ZEW 경기 기대지수

유로존: 산업생산

미국: NFIB 소기업낙관지수, 뉴욕연은 가계조사

보고서: OPEC 원유시장보고서

발언: 월러 이사, 바킨, 하커, 카시카리 총재

실적: 홈디포(HD), 아스트라제네카(AZN), 소피파이(SHOP), 스포티파이(SPOT), 옥시덴탈(OXY), 텐센트뮤직(TME), 스카이웍(SWKS) - 11/13(수)

한국: 실업률

중국: M2 증가율, 신규대출

미국: 소비자물가지수

보고서: EIA 단기에너지전망보고서, 뉴욕연은 가계부채, 신용보고서

발언: 로건, 무살렘, 슈미트 총재

실적: 시스코시스템(CSCO) - 11/14(목)

한국: 옵션만기일, 수능

유로존: GDP 성장률

미국: 생산자물가지수

보고서: IEA 원유시장 보고서

은행: ECB 통화정책회의 의사록 공개

공시: 미국 기관투자자 13F 공시 마감일

발언: 파월 연준의장(경제전망), 쿠굴러 이사(경제전망), 바킨, 윌리엄스 총재

실적: 디즈니(DIS), AMAT(AMAT), 진둥닷컴(JD), 넷이즈(NTES) - 11/15(금)

중국: 산업생산, 소매판매, 고정자산투자, 주택가격지수

미국: 산업생산, 소매판매

보고서: EU, 경제 예측 보고서

실적: 알리바바(BABA)

주간 캘린더 (11월 11일~11월 15일)

👨💻 → CPI & PPI, 13F 마감일이 있는 주간

> 경기/물가 :

- CPI (수) PPI (목)

- 소매판매 (금)

> 고용/실업 :

- 신규실업수당청구건수 (목)

> 실적발표 :

- RadNet, Grab, Live Nation (월)

- Shopify, Home Depot, Sea Limited (화)

- Cisco (수)

- Disney, Talen Energy, Applied Materials, AST SpaceMobile, Oklo (목)

- Alibaba (금)

> 이벤트 :

- 3Q24 13F Filings 마감일 (목)

11/10(일) 국내

● 세계

· "트럼프 2기 집권 후 한국내 핵무장 찬성론 늘 것"

· “대만이 미국 반도체 산업 훔쳐”…트럼프 재당선에 놀란 TSMC, 中에 첨단 AI 칩 공급 중단

· 38노스, 北 군사위성 발사 가능성에 "서해발사장 임박 징후 없어"

● 정치

· 북한, 어제부터 GPS 교란 도발…선박·항공기 운항 장애 발생

· 민주, 명태균과 관련성 부인한 尹에 "국민 기만한 무책임한 발언"

· 부활한 제2부속실, '여사 리스크' 줄일 수 있을까통실호외

● 경제

· 현대트랜시스 노조 “총파업 중단, 11일부터 정상 출근…특근·잔업 거부”

· 미 연준 0.25%p 인하...파월 "트럼프 압박해도 안 물러나"

· 고려아연 지분 전량 매각한 '한투증권'

● IT, 과학

· 컴투스, '서머너즈 워 월드 아레나 챔피언십 2024' 개최… 신예 KELIANBAO 우승

· 넷마블, 내년 PC·콘솔 확장…'왕좌의 게임' '몬길' 선봉

· 통신3사, 올 3분기 실적 키워드는? IT클로즈업

● 사회

· 민사소송법·집행법 대가 이시윤씨 별세…헌재 이론 기틀

· ‘막말 논란’ 임현택 의협회장 탄핵당하나…10일 표결

· 포스코 포항제철소 3파이넥스공장에 큰 불…"3차례 폭발"

mstr 마이크로스트래티지 향후 일정 정리

마이크로스트래티지 mstr 앞으로 일정을 정리 했습니다. 11월 15일 - MSTR OI 만료: MicroStrategy 옵션 계약에서 대량의 ITM(In-the-Money) 미결제 약정(OI)이 만료되면 감마 스퀴즈가 발생할

moneymaker1000.com

미 대선후 어떤 것들이 변할 수 있을까요

- *트럼프 대통령 당선자가 공약으로 제시하고 있는 법인세 인하는 기업 EPS 증가에 긍정적. BofA가 제시한 S&P500 섹터별 법인세 인하 효과(S&P500 EPS 4% 증가) 적용시 2025년 EPS 증가율은 20%로 높아짐

- *2024년 8~10월 외국인은 코스피에서 15조 원 순매도. 2008년 이후 외국인 3개월 누적 15조 원 이상 순매도는 2008년 1월과 2020년 3~5월뿐

- *미국 대선 이후, 미국 금리(대선 주간 고점)와 달러인덱스(대선 2주 후 고점)가 고점 형성 이후 하락 전환.

- 11월 FOMC회의를 통해 연준 기준금리 인하 기조가 지속될 수 있음을 감안 시 달러 강세의 진정 가능성과 이를 기반으로 한 외국인의 포지션 변화(매도→매수) 기대

- *국내 증시에서 외국인 매도가 집중된 업종은 반도체. 다만 미국 ISM 제조업지수와 국내 반도체 수출증가율(YoY) 반등과 같은 변화가 있어야 주가 반전 가능.

- 11월 ISM 제조업지수 반등 확인(12/3일 발표, 10월 46.5p) 이후 주가 반전 가능

- *미국 대통령의 공약이 주식시장의 장기 주도주를 결정하지는 않았음.

- 2016년 트럼프 당선 이후 S&P500 금융 섹터(규제 완화)주가는 4개월, 2020년 바이든 대통령 당선 이후 글로벌 클린에너지(육성 산업)주가는 3개월 정도 강세

- *트럼프 대통령 당선 이후 탈세계화 가속화, 미국 리쇼어링 강화, 가상화폐 및 빅테크 규제 완화, 약가 인하 등이 주요 화두

- *S&P500 산업재 섹터의 매출액은 사상 최고치를 경신하고 있지만, 매출액 대비 CAPEX 비율은 2022년 이후 최저 수준.

- S&P500 산업재 섹터 CAPEX 증가 가능성 고려. 국내 전기/전력기기, 조선, 우주항공, 기계, 건설 업종의 매출 증가 예상. 해당 업종 내 해외 매출 비중이 높은 기업의 비중 확대 필요

- *미국 약가 인하를 위해서는 제약/바이오 관련된 품목들의 수입은 증가할 가능성 높고, 이는 국내 제약/바이오 업종의 매출 증가에 긍정적. 성장주로 주목 받고 있다는 점을 감안 시 현재 1등주의 높은 주가 수익률을 2등주가 따라 붙는 형태로 업종 내 (종목)순환매가 가능할 것으로 판단(단 국내 Tech와 헬스케어의 시가총액 비중의 상관계수는 -0.7, 반도체 부각 시 주가 조정은 염두)

"가치투자의 핵심은 안전마진이다."

- 벤저민 그레이엄이 1934년 '증권분석'에서 이 개념을 처음 소개한 이후, 이는 근 90년간 가치투자의 황금률로 자리잡았다.

- 워런 버핏도 "우리는 달러를 60센트에 사는 것을 좋아한다"며 이 원칙을 평생 고수했다.

- 이처럼 단순하고 강력한 개념이 오늘날에도 여전히 유효할까?

- 시장은 그레이엄 시대와 완전히 달라졌다.

- 당시에는 기업의 가치가 대부분 공장, 설비, 재고 같은 유형자산에 있었다.

- 순자산가치나 수익의 몇 배로 기업 가치를 측정하는 것이 충분했다.

- 하지만 오늘날 S&P 500 기업들의 시가총액 중 90% 이상이 무형자산에서 온다.

- Microsoft의 가치는 데이터센터의 장부가치가 아니라, 클라우드 기술력과 네트워크 효과에 있다.

- Apple의 진정한 가치는 아이폰 공장이 아닌 브랜드 파워와 생태계에 있다.

- 2020년 팬데믹 시기의 Boeing 투자 사례는 전통적 안전마진 접근법의 한계를 적나라하게 보여준다.

- 많은 가치투자자들이 주가가 장부가의 60% 수준으로 떨어지자 뛰어들었다.

- "100년 역사의 글로벌 항공기 제조사가 이 정도면 충분한 안전마진"이라고 봤다.

- 하지만 그들은 세 가지 핵심을 놓쳤다.

- 항공 산업의 구조적 변화 가능성, 막대한 고정비로 인한 재무적 취약성, 그리고 737 MAX 사태로 인한 기술적 신뢰도 하락이었다.

- 장부가 기준의 안전마진은 이런 본질적 위험을 포착하지 못했다.

- 현대의 안전마진은 더 복합적이어야 한다.

- Meta의 사례를 보자.

- 페이스북과 인스타그램의 광고 사업은 안정적인 현금을 창출한다.

- 네트워크 효과라는 강력한 진입장벽이 있고, 디지털 광고 시장의 성장세도 견고하다. 반면 메타버스 사업은 불확실성 투성이다.

- 시장 성장성, 기술 발전 속도, 경쟁 구도가 모두 불투명하다.

- 같은 회사 안에서도 사업별로 전혀 다른 안전마진이 필요한 이유다.

- 특히 중요한 것은 비즈니스 모델의 안전마진이다.

- Amazon을 생각해보자.

- 이커머스에서의 압도적 규모는 더 낮은 가격과 더 나은 서비스를 제공할 수 있게 한다.

- AWS는 클라우드 시장에서 선두주자의 이점을 누린다.

- 프라임 서비스는 고객을 강력하게 묶어둔다.

- 이러한 요소들이 실질적인 안전마진이 된다.

- 단순한 주가의 할인이 아니라, 비즈니스의 지속가능성이 진정한 보호막이 되는 것이다.

- 기술 변화의 속도도 고려해야 한다.

- Intel의 사례가 교훈적이다.

- 수십 년간 CPU 시장을 지배했던 이 회사는 모바일과 AI 시대의 변화를 제대로 따라가지 못했다.

- TSMC에 제조 기술력의 우위를 내주고, NVIDIA에 AI 칩 시장을 빼앗겼다.

- 견고해 보였던 경쟁우위가 기술 변화 앞에서 무너진 것이다.

- 이런 기업들에게는 더 높은 안전마진이 필요하다.

- 결국 현대의 안전마진은 세 가지 층위에서 생각해야 한다.

- 첫째, 비즈니스 모델의 안전마진이다. 경쟁우위의 지속가능성, 시장 지배력의 견고함, 수익 모델의 안정성을 보는 것이다.

- 둘째, 재무적 안전마진이다. 전통적인 의미의 밸류에이션 할인율이다.

- 셋째, 기술적 안전마진이다. 산업의 변화 속도와 기업의 적응력을 평가하는 것이다.

- 그레이엄의 안전마진 원칙은 여전히 유효하다.

- 하지만 그 적용은 시대에 맞게 진화해야 한다.

- 단순한 가격 할인이 아니라, 기업의 본질적 경쟁력과 지속가능성을 더 깊이 들여다보는 것이다.

- 현대 시장에서 성공적인 가치투자는 이런 깊이 있는 안전마진의 이해에서 시작된다.

mstr 마이크로스트래티지 향후 일정 정리

마이크로스트래티지 mstr 앞으로 일정을 정리 했습니다. 11월 15일 - MSTR OI 만료: MicroStrategy 옵션 계약에서 대량의 ITM(In-the-Money) 미결제 약정(OI)이 만료되면 감마 스퀴즈가 발생할

moneymaker1000.com

mstr, 비트코인 420억달러 추가 매입 계획

"비트코인이 미래다"287% 급등한 이 기업, 비트코인 더 산다 어닝콜 자료 420억달러 추가 매입 계획 세계 최대 비트코인 보유 기업 마이크로스트래티지가 420억달러(약 58조원)에

moneymaker1000.com

mstr, 비트코인 은행으로 변신 시총 $1조 노린다

마이크로스트래티지Microstrategy, Incmstr‘비트코인 은행’으로 변신 시총 $1조 노린다 영문 기사 보러가기 MicroStrategy Aims to Be ‘Bitcoin Bank’ With Trillion-Dollar Valuation: Michael Saylor - DecryptWit

moneymaker1000.com