뉴스로 배우는 세상 20241102

2024년 11월 2일

오늘의 뉴스로

배우는 세상

(2024.11.02) U.S. Market

- S&P500: +0.41%

- 나스닥: +0.80%

- 다우: +0.69%

- 11/02 미 증시, 부진한 고용과 제조업지표에도 개별 종목 쏠림에 힘입어 상승

- 뉴욕증시, 고용 충격에도 3대지수 상승...아마존 6%↑

- 아마존 6%, 인텔 7.8% 급등...뉴욕증시, 美10월 고용쇼크에도 3대지수 일제히 반등

- 애널리스트들, 엇갈린 3분기 실적 불구...애플에 '낙관적' 시각 유지

- 뉴욕 증시, 고용 충격에도 아마존 실적 덕에 반등

- 아마존 실적에 다우 나스닥 훨훨...엔비디아 TSMC, 퀄컴 등 1% 이상 상승

- 엔비디아, 오는 18일부터 다우지수 편입...인텔은 탈락

- 엔비디아가 인텔 을 대신해 11/8 자로 다우 지수 편입. 애프터마켓에서 +2%.

- 미증시 랠리에도 테슬라는 0.35% 하락

- 美 초전도체 관련주 AMSC, 어닝 서프라이즈에 16.39% 폭등

- 마이크로스트레티지, 3년간 비트코인 58조원어치 산다

- “원·달러 환율, 美 대선 트럼프 당선 시 상승…해리스 당선 시 하락 예상”

- 해리스, 유명 베팅사이트서 승리 확률 급등...러스트벨트서 트럼프에 앞서

- 초박빙 미 대선, 해리스 뒷심 발휘...예측시장, 경합주 우세

- 미 증시는 장 초반 위축된 고용시장과 ISM 제조업지수 등 경기 불안에도 아마존(+6.19%)과 인텔(+7.81%)그리고 엔비디아(+1.99%)에 집중된 쏠림 현상에 힘입어 상승 후 폭이 확대.

- 그러나 국채 금리가 상승 전환하고 달러화가 강세로 전환하자 매물이 출회 되며 상승폭이 축소.

- 특히 대선, FOMC 등 주요 변수를 앞두고 있다는 점이 부담.

- 결국 시장은 물량 소화 속 실적 발표 종목 중심으로 강세를 보이며 마감(다우 +0.69%, 나스닥 +0.80%, S&P500 +0.41%, 러셀2000 +0.61%, 필라델피아 반도체 지수 +1.11%)

- 변화 요인: 고용보고서, 국채 금리, 달러, 그리고 종목 쏠림

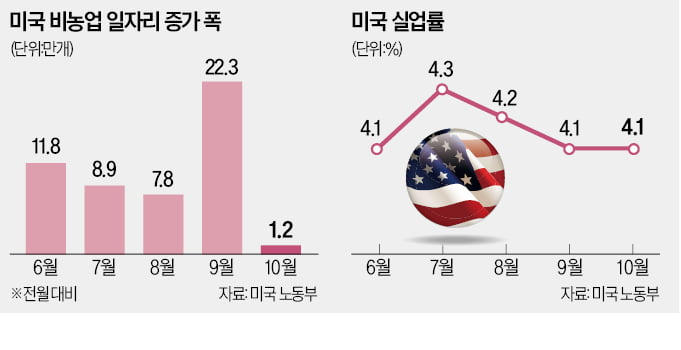

- 미국 10월 비농업고용자수가 1.2만 건 증가에 그침. 민간 고용이 19.2만 건에서 2.8만 건 감소하며 이를 주도.

- 그러나 실업률은 4.1% 유지 됐고 시간당 임금은 전월 대비 0.4% 상승으로 증가.

- 결국 허리케인과 파업 등의 영향이 컸다는 점을 반증. 그러나 지난 8월은 15.9 만건에서 7.8만 건으로, 9월은 25.4만 건에서 22.3만 건으로 11.2만 건 하향 조정돼 고용 둔화가 지속되고 있음을 보여줌.

- 더불어 경기와 관련이 크지 않는 교육및 헬스케어가 5.7만 건, 정부가 4.0만 건 증가해 이를 제외하면 8.5만 건 감소한 점도 고용시장 위축이 확대되고 있음을 보여줌.

- 한편, 미국 ISM 제조업지수가 47.2에서 46.5로 크게 둔화된 가운데 생산지수가 3.6p 감소한 46.2로, 고객 재고가 3.2p 감소한 46.8로 발표되며 이를 주도.

- 그러나 1신규주문(47.1 +1.0p)과 고용지수(44.4 +0.5p)가 개선된 가운데 물가지수가 48.3에서 54.8로 6.5p나 크게 상향 조정된 점이 특징. 결국 허리케인과 파업등의 영향이 컸다고 볼 수 있어 연속성이 있는지 여부가 관건.

- 특이한 부분은 고용보고서 발표 후 국채 금리 하락과 달러 약세 였지만, 이후 반등.

- 시장은 이번 비농업 고용자수가 허리케인 등으로 왜곡이 심했지만 여전히 견고하고, ISM 제조업지수에서 물가지수는 허리케인 영향으로 큰 폭으로 상승하며 물가 우려를 반영.

- 또한 대선 앞둔 영향도 금리 급등과 달러 강세에 영향을 준 것으로 추정.

- 이렇듯 외환과 채권 시장의 변동성이 심했지만, 주식시장은 실적등에 주목하며 상승.

- 특히 악재성 재료는 무시하고 여전히 개별 종목 특히 호재성 재료가 유입된 종목 중심으로 쏠림이 집중되며 강세는 진행된 점도 특징.

- 이는 대선(5일), FOMC(7일), 중국 상무회의(8일) 등을 앞두고 시장에 대한 적극적인 대응보다는 개별 종목에 집중하는 최근 시장 흐름의 연속성이 진행되고 있음을 보여줌.

- *특징 종목: 아마존, 엔비디아 강세 Vs. 애플, 테슬라 하락

- 아마존(+6.19%)은 AWS 매출이 예상을 하회 했지만, 예상을 상회한 매출등에 힘입어 강세. 더불어 기대 매출도 예상을 하회 했지만, 여타 대형 기술주보다는 이익 전망치가 견고한 점이 부각된 점도 긍정적.

- 애플(-1.33%)은 위성통신, 이미지 편집 기업등을 인수해 향후 아이폰 기술 향상에 긍정적인 내용이 나왔으나, 순이익 부진과 서비스 매출 부진 등이 영향을 주며 하락.

- MS(+0.99%)는 전일 큰 폭 하락에 따른 반발 매수세가 유입되며 강세. 알파벳(-0.02%), 메타(-0.07%)는 보합권 등락을 보이다 약보합 마감

- 엔비디아(+1.99%)는 아마존과 알파벳이 자본지출 확대 등에도 이익 개선이 지속되고 있다는 점이 긍정적인 영향을 주며 상승.

- 물론 슈퍼마이크로컴퓨터(-10.51%) 우려는 지속됐지만 영향은 제한.

- 슈퍼마이크로컴퓨터 경쟁업체인 델(+5.86%)과 휴렛팩키드 엔터(+2.92%)는 반사이익 기대에 상승세가 지속.

- 인텔(+7.81%) 예상과 달리 순이익 전환과, 강력한 구조조정으로 향후 실적에도 긍정적인 영향을 줄 것이라는 발표 등에 강세.

- 이렇듯 일부 종목을 제외하고 브로드컴(-0.50%), AMD(-1.53%)는 하락하고 마이크론(+0.08%)등은 보합권 등락을 보이는 등 반도체 업종 내에서도 차별화가 진행. 필라델피아 반도체 지수는 1.11% 상승

- 테슬라(-0.35%)는 엔비디아와 함께 옵션 시장으로 인한 수급적인 요인에 따라 급등락을 해왔으며 오늘은 새로운 이슈보다는 전일 약세 요인인 향후 전망에 대한 논란 속 하락 지속.

- 10월 차량 인도량이 월별 신기록을 달성 했다는 샤오펑(+2.58%)이 강세를 보인 가운데 니오(보합)도 강력한 성과를 보였지만 보합.

- 전일 경쟁 심화 우려를 언급했던 리 오토(+0.20%)도 강력한 인도량로 소폭 상승.

- 그 외 알리바바(-0.41%), 핀둬둬(-0.02%), 바이두(-1.33%)등 중국 기업들은 5일 미 대선과 8일 전인대 상무위원회 결과 발표를 앞두고 관망 속 매물 소화 과정이 진행

- 에봇(+4.61%)은 유아용 분유에 대한 소송에서 승리했다는 소식에 강세. 의료기기업체인 스트라이커(+3.05%)는 예상을 상회한 결과를 내놓자 강세.

- 에너지 업체인 셰브론(+2.86%)은 예상을 상회한 실적 발표에 힘입어 강세.

- 그러나 엑손모빌(-1.57%)은 부진한 매출에도 예상을 상회한 이익에 상승 출발 했으나, 시장은 더 많은 부분을 원했던 만큼 매물 소화하며 하락 전환.

- 넥스트라 에너지(-2.40%), 듀크에너지(-2.25%)등 유틸리티 업종은 물론 아메리칸 타워(-1.07%), 리얼티 인컴(-0.38%)등 리츠 금융회사들도 국채 금리 급등 여파로 하락

11월 2일 시황. 지수도 오르고, 금리도 오르고

- 아마존, 인텔 실적 효과에 3대 지수 상승

- 예상 넘는 실적에 아마존 6%, 인텔 7.8% 상승

- 골드만삭스, 아마존 장기 성장 전망 긍정적 평가

- 매수 의견 유지. 230달러 → 240달러 상향

- JP모건도 타업체 대비 우수한 수익성 긍정적

- 230달러에서 250달러로 상향. 탑픽

- 시간 외 약했던 애플은 -1.3% 하락

- JP모건, 아이폰16 우려 대비는 선전했다고 봐야

- 애플 특유의 연말 매출 집중 주목. 비중 확대 263달러

- 골드만삭스 286달러, 모건스탠리 273달러, BoA 256달러

- 바클레이즈, 초기 판매 약한 편. 공급 체인도 약해 보여

- 비중 축소. 186달러 → 184달러 하향

- 주요 기업 AI 투자 공개에 엔비디아는 약 2% 상승

- 슈퍼마이크로는 오늘도 -10.5% 급락

- 공매도 세력들 20억달러 수익냈다고 보도

- 보잉은 임금 협상안 잠정 합의 소식에 +3.5%

- 이 날 지표는 부진했으나 영향은 제한

- 10월 비농업일자리 1.2만명. 예상 11만 대폭 하회

- 민간 -2.8만. 정부 +4만으로 전반적 부진

- 제조업 -4.6만. 이 중 4.4만은 교통 즉, 보잉 파업 여파

- 8월은 15.9만 → 7.8만, 9월은 25.4만 → 22.3만 수정

- 실업률은 전달, 예상치 부합한 4.1%

- 노동시장 참여율은 62.6%. 전월 대비 -0.1%p 내려감

- 허리케인과 보잉 파업이 직접적인 원인으로 추정

- 노동부측은 일부 기업 설문 답이 늦어졌다고 언급

- 실제 1차 응답률 47.4%로 1991년 1월 이 후 최저

- 또 조사 기간에 밀턴 피해가 있었던 점 주목

- 그 때 출근 못했고 급여일 전후였다면 실업으로 처리

- 이 후 발표에서 상향 수정될 여지는 있어 보임

- 예상된 부진, 실업률 선전에 악재로 작용하지는 않음

- 10월 ISM제조업지수는 46.5. 예상 47.6 하회

- 생산, 재고 등이 감소한 영향

- 다만 신규 주문 지수는 예상 소폭 상회

- 부진한 지표 불구 국채 금리는 10년물 4.4% 육박

- 대선 다가오며 재정 적자 확대 가능성 반영한 듯

- 특히 트럼프 당선시, 국채 발행 증가, 관세 이슈 등

- 인플레이션 재자극 가능성도 염두한 움직임 추정

- 아마존 호실적은 소비가 강하다는 의미도

- 또 제조업 물가 지수가 54.8. 예상 49.9 상회한 점도

- Pacific Investment. 11월 인하하나 12월에는 안 할 듯

- BoA. 뮤추얼 펀드 현금 비중 2015년 이 후 최저

- 골드만삭스, 헤지펀드들 최근 레버리지 20.6% 늘려

- 2020년 대선 때 3.1% 줄인 것과 다른 반응

- 증시 상승에 베팅한 것으로 보인다고 해석

- 2016년 12.1%, 2012년에는 5.6% 상승했음

- LPL Financial, VIX 지표 높아 변동성 지속 가능성

- 선거가 끝나야 변동성 정상화 될 것으로 전망

다음주 일정

- 4-8일: 중국 전인대 상무위원회

- 4일: 팔란티어 실적(장후)

- 5일: 미국 대통령 선거, ISM서비스업PMI

슈퍼마이크로, 쿠팡 실적(장후) - 6-7일: FOMC

- 6일: 노보 노디스크, celsius, 도요타 실적(장전) ARM, 퀄컴, 엘프뷰티, 앱로빈, Mercadolibre, 아이온큐 실적(장후)

- 7일: 모더나, 데이터독 실적(장전). 아리스타 네트웍스, 드래프트킹스, 블록, 리비안, 유니티, 트레이드디스크, 어펌 홀딩스, 포티넷, 핀터레스트, 에어비앤비 실적(장후)

- 8일: 미시간 소비자심리지수

2024년 서머타임 해제에 미국 주식 거래시간 변경

미국 서머타임 해제로 미국 주식 거래시간이 변경됩니다. 美 서머타임 3일 해제美 서머타임 3일 해제…한국과 시차 1시간 늘어난다 미국에서 서머타임제(일광절약시간제)가 오는 11

moneymaker1000.com

이번주 주간 정리

- - 빅테크 실적 발표, 고용보고서, GDP, ISM 제조업 지표 등 굵직한 경제 지표와 다음주 대선, FOMC 를 앞두고 변동성 거세지며 3대 지수 하락. 러셀 2000 만 소폭 상승.

- - 금리와 달러의 상승세 지속.

- - 커뮤니케이션 서비스, 금융 섹터 제외 전 섹터 하락.

- - 매7은 실적에 따라 등락. 호실적을 발표한 알파벳 $GOOG 과 아마존 $AMZN 상승, 나머지 하락.

- - 최초의 FDA 승인 NASH / MASH 치료제를 보유한 마드리갈 파마 $MDGL 신약 출시 후 첫번째 full 분기 실적 발표에서 컨센서스를 크게 상회하며 주간으로 50% 상승. XBI, IBB 보유 종목 주간 상승률 1위에 오른 종목의 상스 요인이 실적인 경우는 처음 보는 듯.

- - 다음주는 화요일 미국 대선, 수요일 FOMC.

🖋ITK 오늘의 한마디

- 오늘 발표된 노동부의 고용 보고서는 시장의 향방을 보여주는 강력한 지표로 인식됐는데요.

- 실제 데이터 발표 이후 시장은 이를 거의 반영하지 않았습니다. 아니 못했다고 해야할겁니다.

- 10월 신규고용은 무려 1만으로 폭락하며 전월의 20만에서 우려를 넘어 공포스러운 수준까지 하락했습니다.

- 물론 이 데이터가 제대로 된 데이터였다면 말이죠.

- 이번주 미 최대 페이롤 기업인 ADP는 무려 23만명이 넘는 신규고용을 발표했는데 노동부는 1만명이라니 차이가 나도 너무 나죠.

- 문제는 여기에 있습니다. ADP의 경우 실제 임금이 지불되는 페이롤 데이터로 집계가 된다면 노동부 보고서는 기업들의 설문조사를 근거로 한다는 점입니다.

- 노동부 보고서가 가끔 심각한 수준의 데이터 수정이 빈번한것도 이 때문입니다.

- 노동부는 이번 데이터가 허리케인과 파업등으로 인해 제대로 조사가 이루어지지 않았다고 보고했습니다.

- 만일 10월 신규고용이 1만이었다면 국채금리는 폭락을 했을겁니다.

- 고용시장에 대한 우려가 나타나고 이는 미 경제에 대한 둔화 가능성, 즉 연준의 금리인하가 가속화될 것이란 기대로 나타날 것이기 때문이죠.

- 하지만 반대로 국채금리는 급등합니다.

- 10년물 국채금리는 4.386%까지 치솟으며 7월 3일 이후 최고치를 기록했습니다.

- 여전히 11월 25bp 금리인하 기대는 압도적이지만 시장이 사실상 이번 고용 데이터를 전혀 반영하지 않았음을 의미합니다.

- 최근 시장의 움직임을 자세히 살펴보면 공통적인 추세가 있습니다.

- 개장 전 주가를 끌어올려서 갭업으로 시작을 하고 장 초반 올린 후 장중 꾸준히 매도세가 나오며 매도세 우위로 장을 마감한다는 점입니다.

- 이는 개인 투자자들의 매수세에 기관이 매도를 하는 모습으로 해석이 가능한 부분입니다.

- 대선 불확실성이 이제 시작하려하고 있고 중동 역시 이란이 이스라엘에 반격을 준비하고 있다는 보도가 나오는만큼 전반적으로 리스크 매니지먼트에 힘을 써야 하는 시기가 아닌가 싶습니다.

mstr 마이클 세일러 최신 인터뷰 번역1

매디슨과 함께하는 시장마이크로스트래티지의 마이클 세일러 인터뷰 한글 번역 입니다. · ▶ ▶ ▶ 영상 보러가기 매디슨 레이디: 마이클 세일러, 당신의 놀라운 아파트에 우

moneymaker1000.com

비트코인 25년 최대 $28만 5000 상승 3가지 시나리오

비트코인 25년 3가지 시나리오최대 $28만 5000 상승분위 회귀 모델 비트코인(BTC)의 가격이 2025년에 13만 5000달러에서 28만 5000달러 사이로 상승할 가능성이 제기됐다. 비트코인은 주

moneymaker1000.com

mstr, 비트코인 은행으로 변신 시총 $1조 노린다

마이크로스트래티지Microstrategy, Incmstr‘비트코인 은행’으로 변신 시총 $1조 노린다 영문 기사 보러가기 MicroStrategy Aims to Be ‘Bitcoin Bank’ With Trillion-Dollar Valuation: Michael Saylor - DecryptWit

moneymaker1000.com